摘要

上周宏观层面的主题围绕着美国政府长期关门之后,市场美元流动性的紧张而展开。目前市场预计最乐观的情况下政府可能在11月17日重新开门,但是实际情况能否如此顺利,仍然要等待局势进一步明确,在此之前很难说本轮因为美国政府关门而引起的冲击就完全结束。

核心观点

1、上周金铜承压,铜价跌幅更大

贵金属方面,上周COMEX黄金下跌0.14%,白银下跌0.05%;沪金2512合约下跌0.07%,沪银2512合约上涨0.38%。主要工业金属价格中,COMEX铜、沪铜分别变动-3.05%、-1.23%。

2、流动性冲击之下铜价有所回落

上周宏观层面的主题围绕着美国政府长期关门之后,市场美元流动性的紧张而展开。美国财政部TGA账户余额明显增加,衡量美元短期流动性的利率指标也有所抬升,美股、比特币等流动性敏感资产在上周也悉数回调,铜价也未能幸免。目前市场预计最乐观的情况下政府可能在11月17日重新开门,但是实际情况能否如此顺利,仍然要等待局势进一步明确,在此之前很难说本轮因为美国政府关门而引起的冲击就完全结束。

3、黄金下方空间相对有限

上周,美国政府关门持续下,金融流动性风险似有酝酿,美股随之大幅回调,金价整体承压。同时,前期的贸易冲突持续缓和,避险需求回落下,金价整体处于横盘整理阶段。然而,中长期金价上行格局未改,在美国主权信用风险、大国博弈等因素的支撑下,金价下方空间同样有限,关注美国政府重启时点,以及相应的经济数据变化对降息预期的影响。

基本金属市场复盘

(一)COMEX/沪铜市场观察

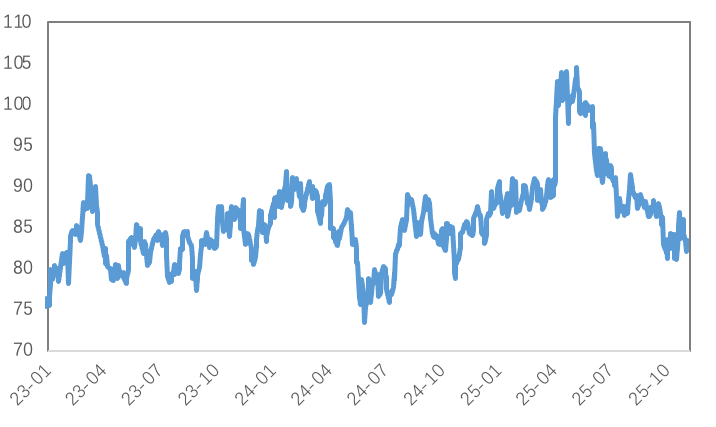

上周COMEX铜价震荡回落,市场风险偏好有所降温。上周宏观层面的主题围绕着美国政府长期关门之后,市场美元流动性的紧张而展开。美国财政部TGA账户余额明显增加,衡量美元短期流动性的利率指标也有所抬升,美股、比特币等流动性敏感资产在上周也悉数回调,铜价也未能幸免。目前市场预计最乐观的情况下政府可能在11月17日重新开门,但是实际情况能否如此顺利,仍然要等待局势进一步明确,在此之前很难说本轮因为美国政府关门而引起的冲击就完全结束。

上周SHFE铜价小幅回落,价格重回85000元吨附近运行。铜价在此前上涨之后,对国内消费的抑制作用相对明显。本周铜价下跌之后,库存也并没有见到明显去化。四季度国内供需压力仍然较大,去库的过程可能不会太顺利,只要不大累库就已经算相对不利空的情况。不过如果价格进一步下跌,预计会进一步刺激消费的恢复,国内需求会再次扮演铜价下方边际支撑和托底的角色。

期限结构方面,COMEX铜价格曲线角此前向下位移,价格曲线仍然维持contango结构。目前COMEX铜库存的交仓仍在继续,库存已经突破36万吨。目前COMEX铜库存自3月中旬虹吸效应以来累积增长超25万吨,与美国进口铜来源国以及COMEX注册品牌对比,考虑到美国境内企业的补库空间,预计还有5-10万吨铜没有显性化,对于COMEX铜的结构并没有太合适的策略。

上周SHFE铜价格曲线较此前向下位移,此前我们指出:随着现货升水在旺季的持续回落,我们并不看好后续月差向上的空间,目前看来完全吻合。除此之外,目前9月精炼铜进口已经确认回到了33万以上的水平,预计4季度单月进口量也将维持高位水平,叠加铜价处于高位、精铜消费偏弱,我们很难真正看到价格曲线在四季度走强。

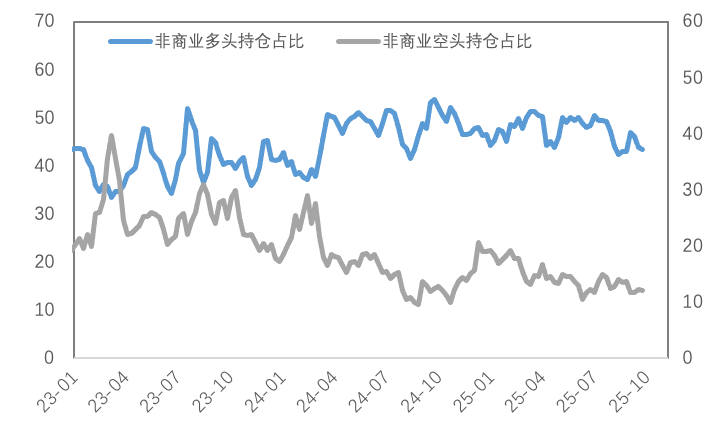

持仓方面,由于美国政府停摆,CFTC的持仓统计及发布工作也暂时停止,我们无法获得最新的持仓数据。

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

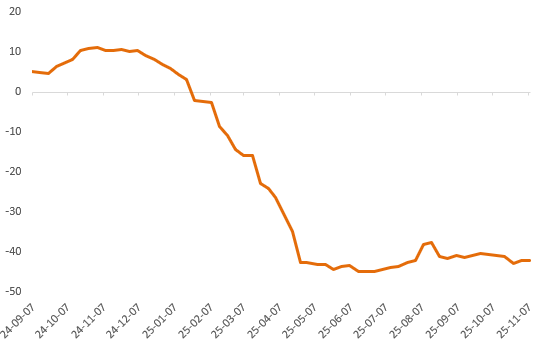

上周铜精矿TC周指数为-42.1美元/干吨,较上周涨0.35美元/干吨。近期铜精矿市场围绕价格、长单谈判等核心问题展开交流与博弈。市场价格波动频繁,长单谈判进展不一.进口铜精矿价格波动较小,近期价格多在-40低位徘徊,近日成交TC价格在-40中低位徘徊,报盘围绕在-40中位,混矿与干净铜精矿价差逐渐缩小,需求方表示,近月货物基本采购完毕,需求不多,对明年一季度货物仍有需求,贸易方表示,今年货物基本出售完毕,明年一季度状况尚不明朗,报盘还为时尚早。

图2:铜精矿加工费

数据来源:SMM

现货方面,周内铜价有所回落,且月初企业资金压力释放,部分下游企业逢低采购补库,市场消费有所回升;但由于价格跌幅相对有限,同时部分下游加工企业新增订单不多,日内谨慎观望情绪仍存。随着临近交割换月,且市场主流交割品牌流通仍稍不多,持货商预计贴水出货意愿较低,周内或挺于平水附近出货,但考虑到目前铜价仍高位运行,下游采购需求提升空间仍将受限,且近月Contango月差收敛,因此升水上涨压力仍存,周内或区间运行于升0~升150元/吨附近。

图3:沪铜升贴水

数据来源:SMM

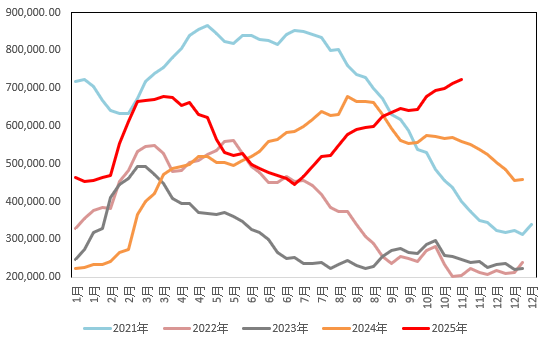

国内市场电解铜现货库存20.26万吨,较30日增1.04万吨,较3日降0.34万吨;周内上海市场社库继续表现增加,由于国产货源仍有到货入库,且月底下游企业入市采购意愿减弱,加之铜价震荡上行,下游消费难有起色;下周来看,考虑到短期铜价偏强运行,且进口铜仍有到货,下游采购需求预计维持刚需为主,因此周内库存或继续小幅累库。而广东市场来看,市场到货有所减少,加之铜价高位运行,因而下游企业多提长单为主,零单成交有限,因此出库表现多于入库,且后续难有明显转变,广东现货库存维持去库为主。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

精铜杆加工费除广东市场外,整体呈上涨表现,普遍涨幅40-50元/吨;铜价回调刺激精铜杆订单环比回升,但下游消费未能完全恢复;再生铜杆市场政策调整影响扩大,部分区域出现阶段性停产;精废杆价差、再生铜杆贴水继续收缩;国内铜杆社会库存延续高位。在经历集中性检修之后,精铜杆市场预计仍需时间恢复至此前水平,虽目前铜价下调对精铜杆订单有正向提振,但由于实际增量较少且未见持续性订单体现,精铜杆市场交易以及增产压力依旧较大,后续市场提货和新订单补充成为关键。再生铜杆端已有部分企业考虑近期行业政策调整而放缓接单,但由于在手订单相对充裕,后续仍有较大交付压力,而原料采购补充难度逐渐提升,原料溢价也越来越高,后续再生铜杆企业可能再度面临原料补充压力。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

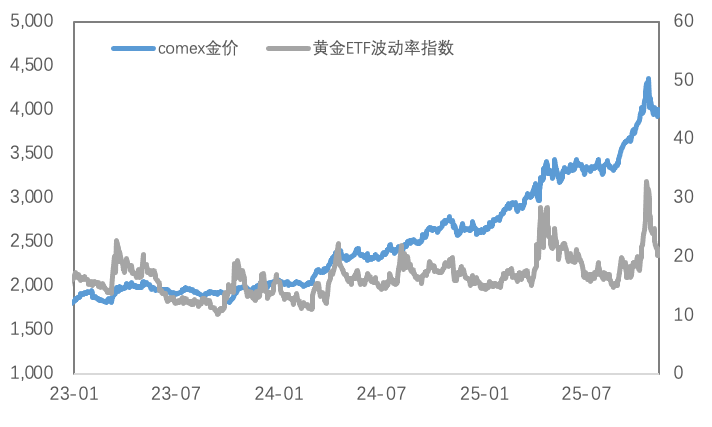

上周金银震荡盘整,COMEX金银于3935-4043美元/盎司、46.5-48.9美元/盎司区间内运行。上周,美国政府关门持续下,金融流动性风险似有酝酿,美股随之大幅回调,金价整体承压。同时,前期的贸易冲突持续缓和,避险需求回落下,金价整体处于横盘整理阶段。

(二)比价与波动率

上周,金价跌幅弱于银价,金银比小幅回升;金价跌幅弱于铜价,金铜比小幅上行;原油跌幅强于金价,金油比震荡上行。

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

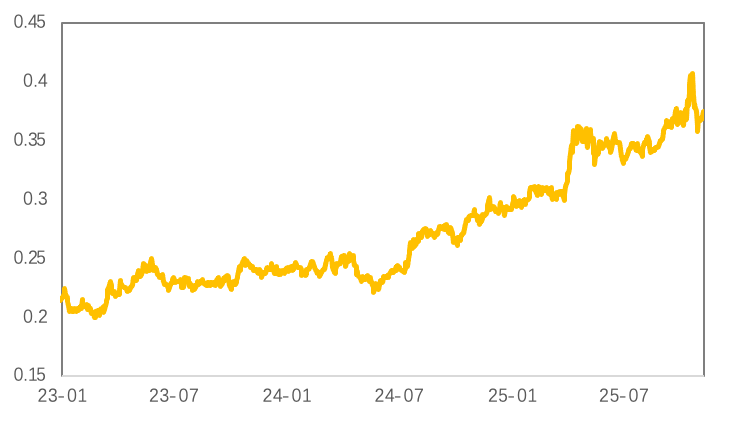

黄金VIX持续回落,前期贸易冲突的缓和使得避险需求下降,带动黄金波动率下行,关注后续流动性问题的发酵。

图9:黄金波动率

数据来源:Wind

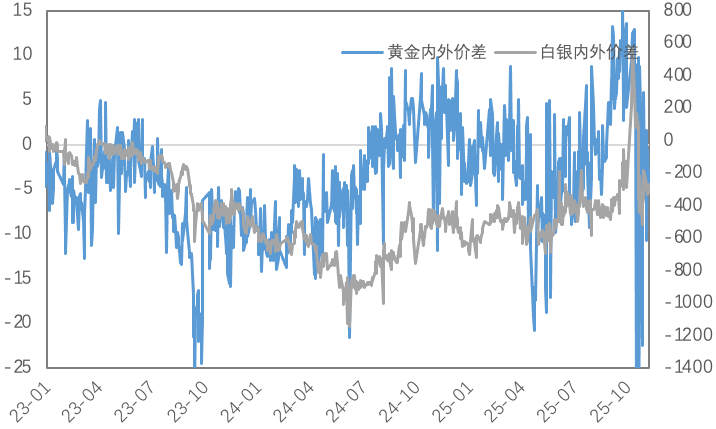

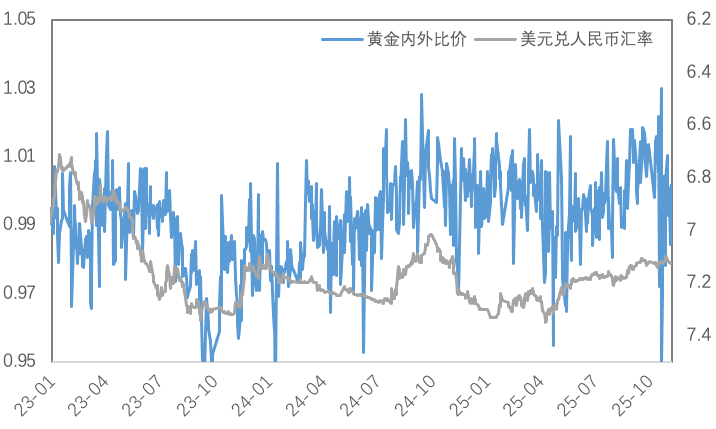

近期人民币汇率影响较前期减弱,上周黄金内外价差及比价回落,白银内外价差回升,内外比价小幅回落。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三)库存与持仓

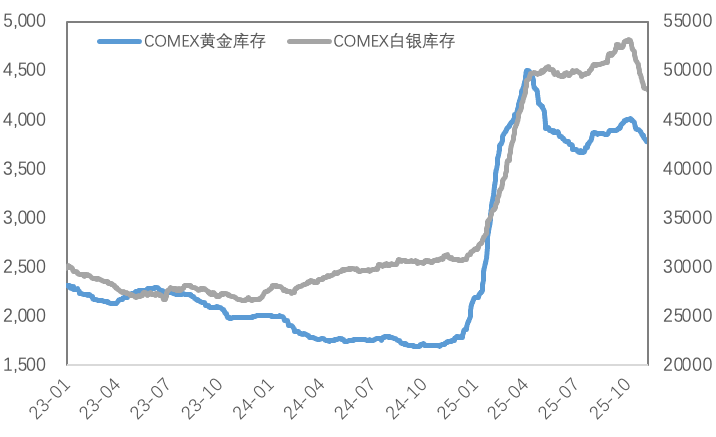

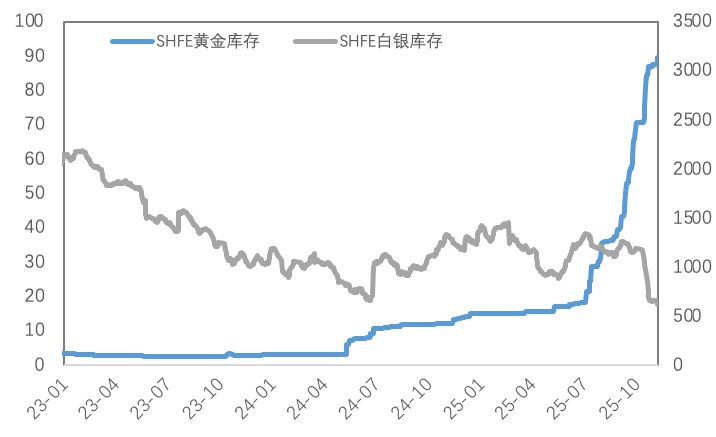

库存方面,上周COMEX黄金库存为3773万盎司,环比减少约44万盎司,COMEX白银库存约为48012万盎司,环比减少约232万盎司;SHFE黄金库存约为89.6吨,环比增加1.8吨,SHFE白银库存约为623吨,环比减少约42吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

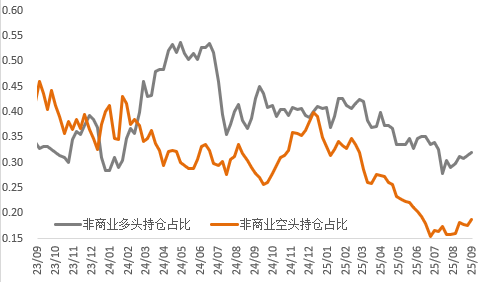

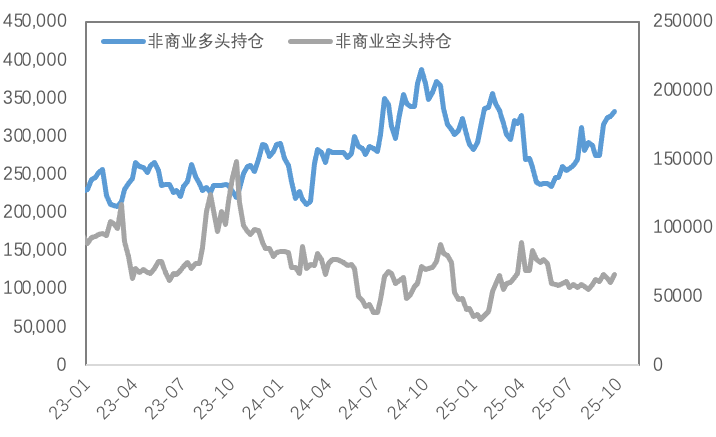

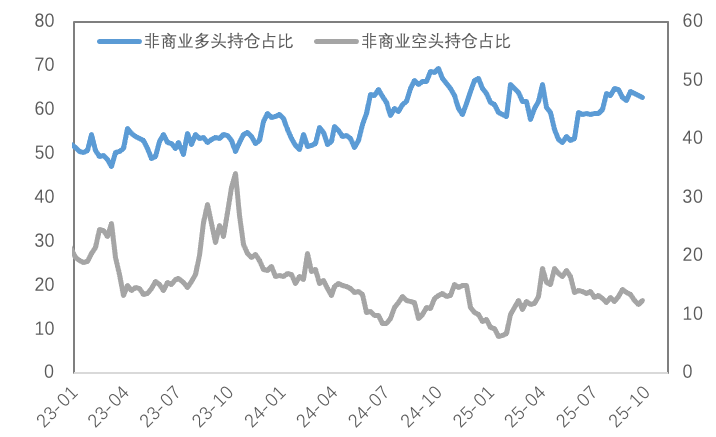

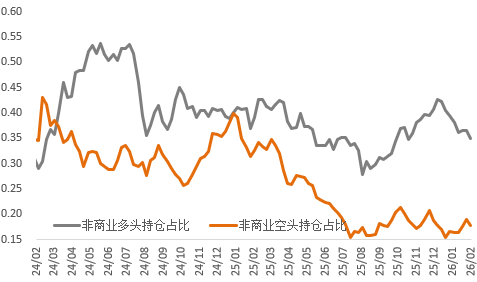

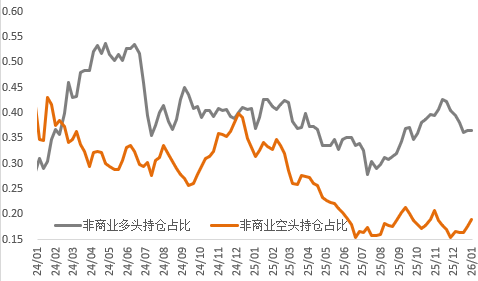

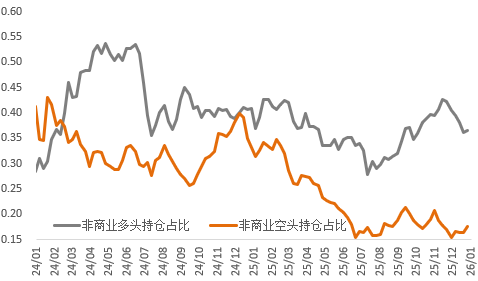

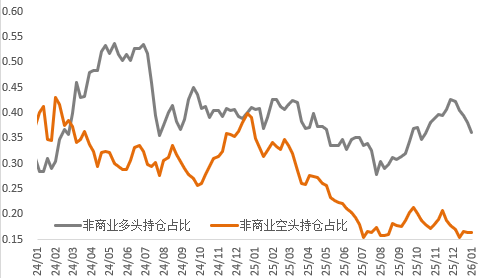

持仓方面,SPDR黄金ETF持仓环比增加2.9吨至1042吨,SLV白银ETF持仓环比减少101吨至15089吨;因数据延迟发布,截至9月23日,COMEX黄金非商业总持仓为39.9万手,其中非商业多头持仓增加6030手至33.3万手,空头持仓增加5691手至6.61万手;非商业多头持仓占优,比例较上周下降至62.9%附近,非商业空头持仓占比上升至12.5%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

铜价在此前上涨之后,对国内消费的抑制作用相对明显。本周铜价下跌之后,库存也并没有见到明显去化。四季度国内供需压力仍然较大,去库的过程可能不会太顺利,只要不大累库就已经算相对不利空的情况。不过如果价格进一步下跌,预计会进一步刺激消费的恢复,国内需求会再次扮演铜价下方边际支撑和托底的角色。

然而,中长期金价上行格局未改,在美国主权信用风险、大国博弈等因素的支撑下,金价下方空间同样有限,关注美国政府重启时点,以及相应的经济数据变化对降息预期的影响。

关注及风险提示

美国政府重启时点、关税政策、降息路径变化。