作者 对冲研投

2020-01-08一、上周COMEX铜市场回顾

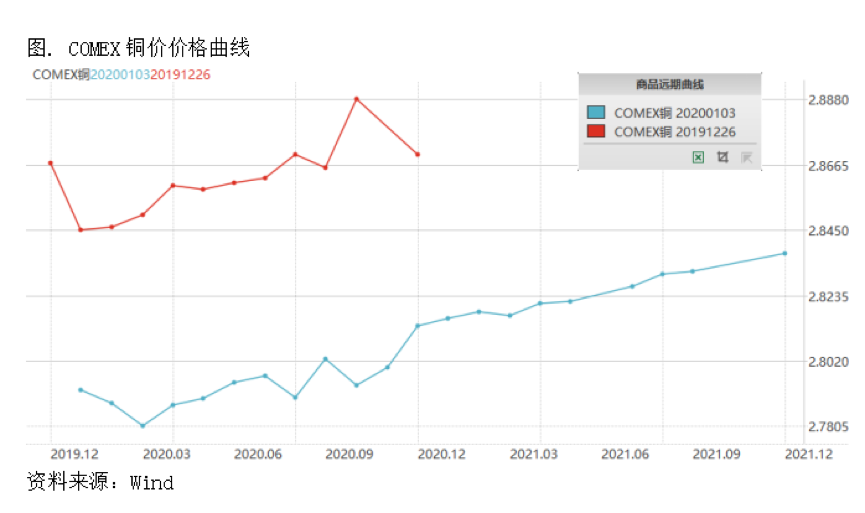

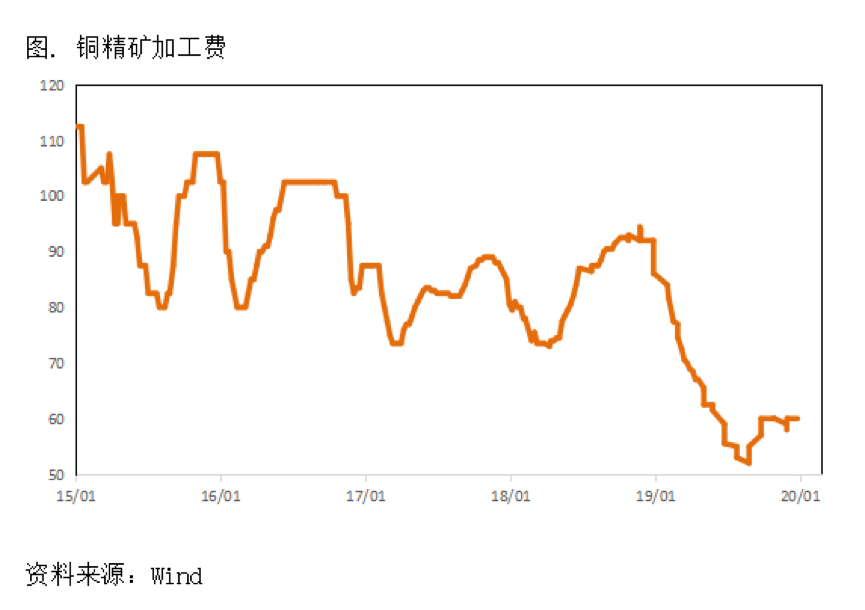

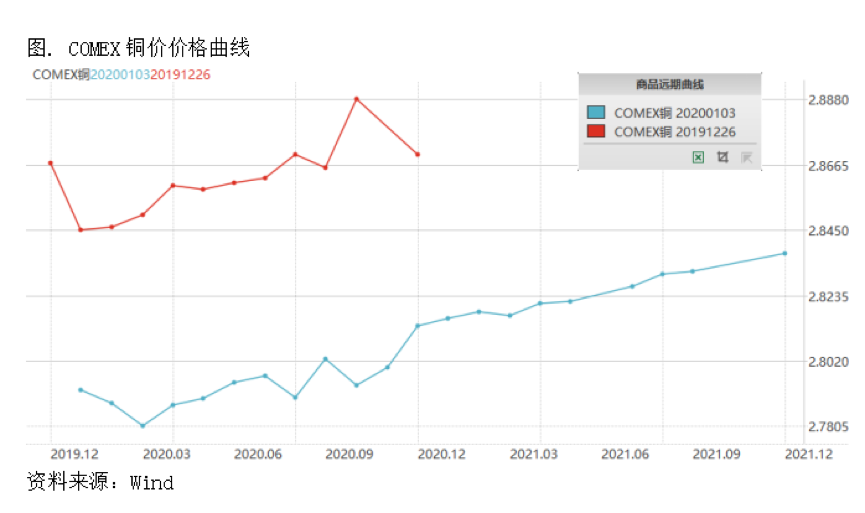

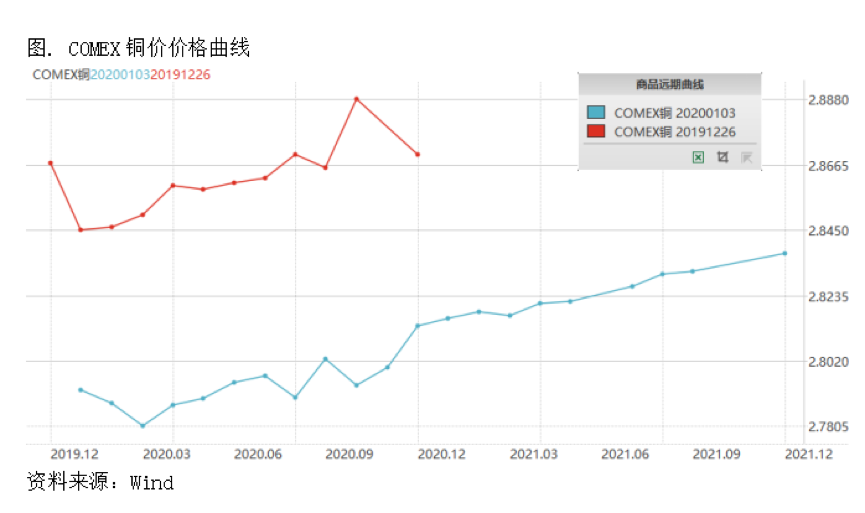

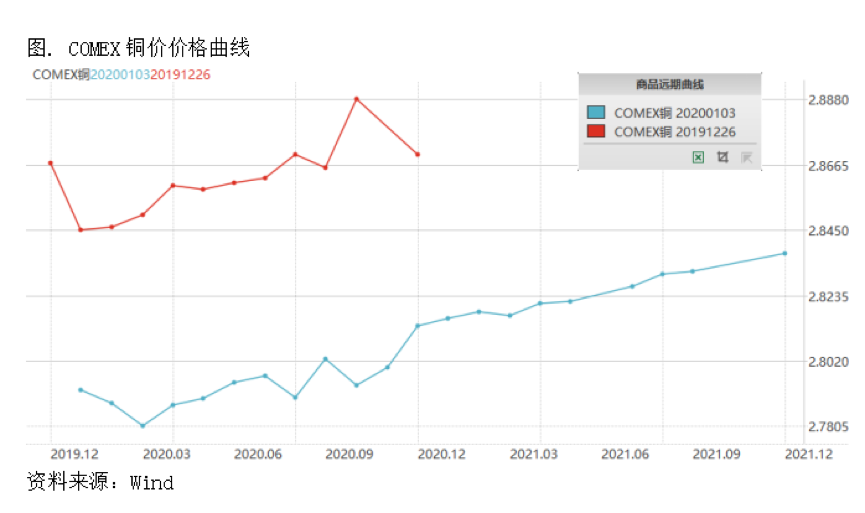

上周COMEX铜价格曲线整体位移向下,价格曲线的形态变化不大,整体依然维持Contango结构,不过价格曲线近端的back结构在绝对价格的下跌中得以保持,这与我们上周周报中的预判完全一致。COMEX库存目前整体库存在4万吨左右,依然属于历史低位水平,在美国圣诞和新年假期结束之后,工业生产开始回归正常,对铜的需求也会出现季节性回归,价格曲线近端在绝对价格的下跌过程中具有刚性,另一方面预计中国精炼铜进口回升,国内需求出现一定改善,以及欧美PMI的持续回升,工业活动的回暖可能激发对精炼铜的需求边际改善,因此我们很有可能看到COMEX价格曲线近端出现更多的back结构,因此在back收敛的时候尝试正套操作仍然可行。

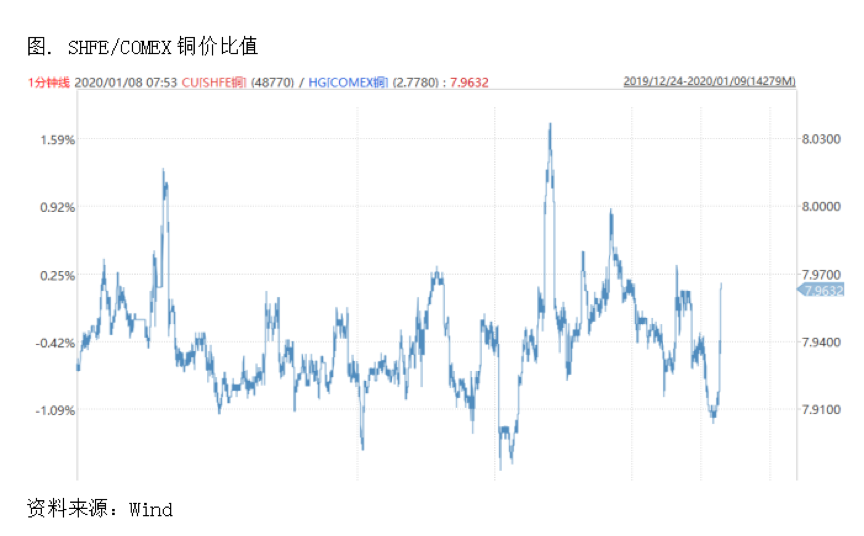

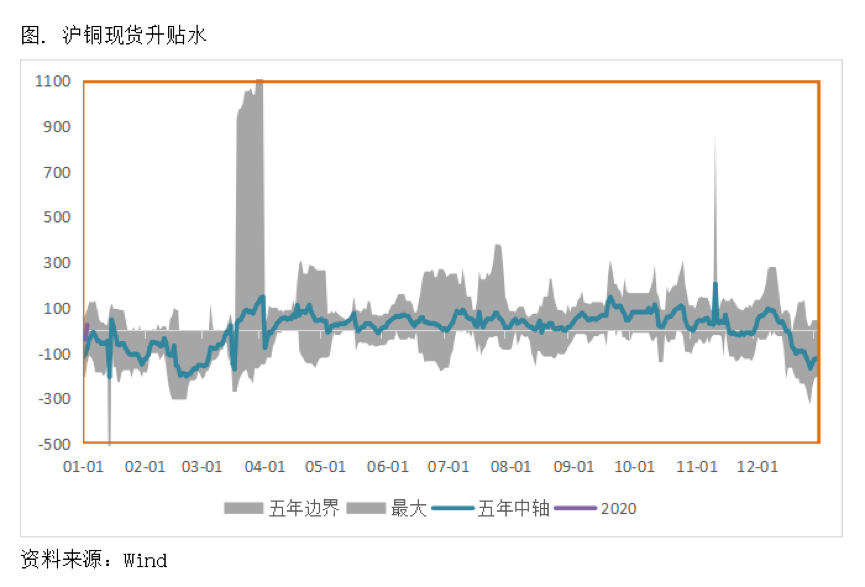

三、国内外市场跨市套利策略

四、宏观、供需和持仓,铜市场影响因素深度分析

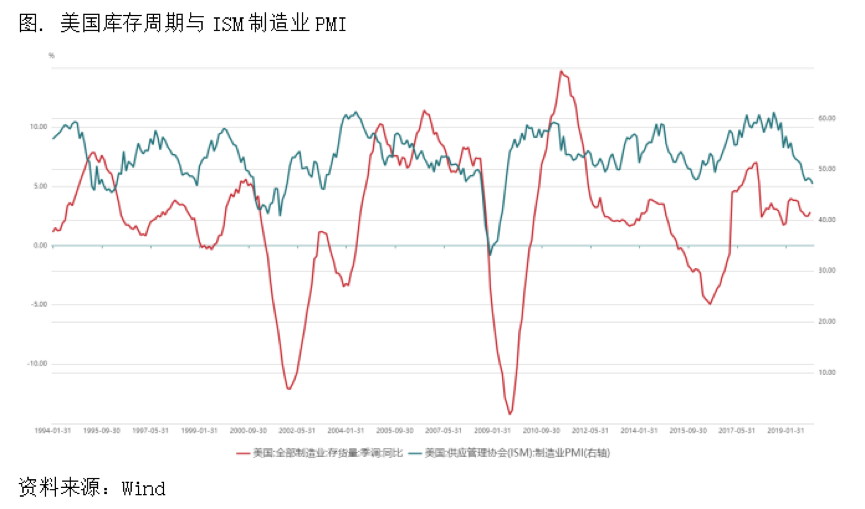

中东地缘风险再度升温。12月31日,美国驻伊拉克大使馆遭袭,美方指责伊朗策划了这一袭击。作为反击,1月3日,美国对伊拉克首都巴格达国际机场附近发起空袭,伊朗高级将领遇袭身亡。受此影响,油价大涨;近期WTI原油多头仓位也攀升至2019年4月以来的新高。但相应的,铜价受到了一定的抛压。我们认为后期中东局势对铜价的影响仍然是脉冲式的,在风险偏好回升后,铜依然是多头资金的主要选择之一。中东局势很难演化为局部的长期战争,因此目前交易再通胀的逻辑就不会变为交易滞胀甚至衰退。所以铜价如果因为中东局势的脉冲式扰动出现下跌,反而有可能短多的买点。

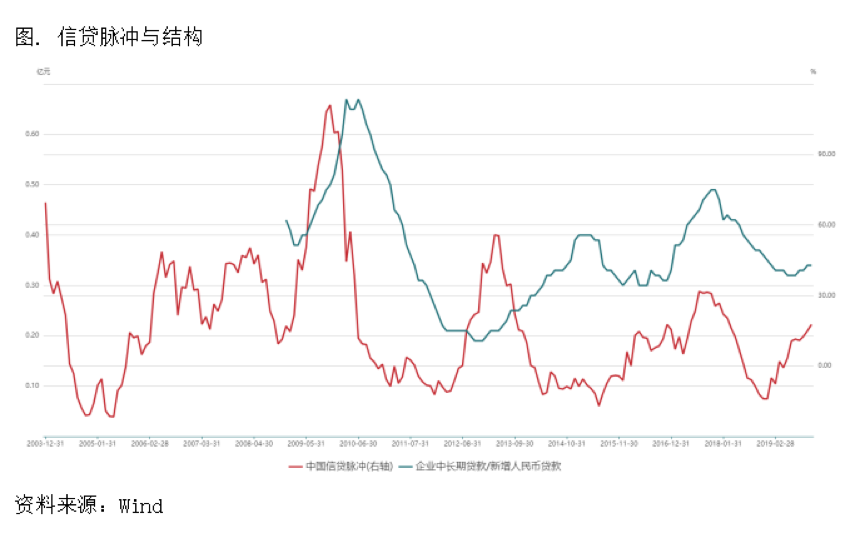

宏观国内方面,央行1月1日宣布全面降准0.5个百分点,释放资金8000亿。央行决定于2020年1月6日下调金融机构存款准备金率0.5个百分点(不含财务公司、金融租赁公司和汽车金融公司)。我们认为,降准及其时点选择完全符合预期。1月是春节、地方专项债发行、税收大月、信贷集中投放四大因素叠加月份,央行降准可一举多得。不过需要注意,2019年1月央行宣布降准1个百分点,分两次在1月15日和25日实施,累计释放资金1.5万亿,并在1月23日还开展了首次TMLF操作2575亿元,流动性投放量非常大,也由此才形成了2019年1月社融猛增的状态。考虑到今年1月地方专项债发行量将明显高于去年同期,且春节也集中在1月份,因此,本次降准的幅度并不算大。降准主要意在提供长期低成本资金、促进降低社会融资成本;对于春节期间的流动性缺口,需要以短期资金投放进行平滑,节前投放、节后回笼。后续还需通过公开市场操作、MLF等方式补充资金投放。对资本市场来说,本次降准更重要的意义在于,明示了货币政策面对结构性通胀的态度。

从下游消费来看,铜杆方面,铜价持续走低,华东地区精铜制杆消费较为稳定,但区域内总体订单依旧不佳;安徽地区市场成交减弱,下游线缆客户仍以按需采购为主。废铜制杆替代作用显现,下游需求强烈,南北地区订单成交差异较明显,北方优于南方。铜管方面,据调研,临近年末终端客户有囤货需求,铜管企业反馈目前铜管订单比较多,排产期15天左右,元旦节后备货仍以按需采购为主。春节假期即将来临,多数企业的放假安排与国家一致,只有极少部分企业会根据传统提前放假。

上周精废价差高位运行但有所收敛,主要因为铜价绝对价格下跌的弹性比废铜更大,精废价差虽有收敛,但废铜仍然具有一定经济性。

免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告