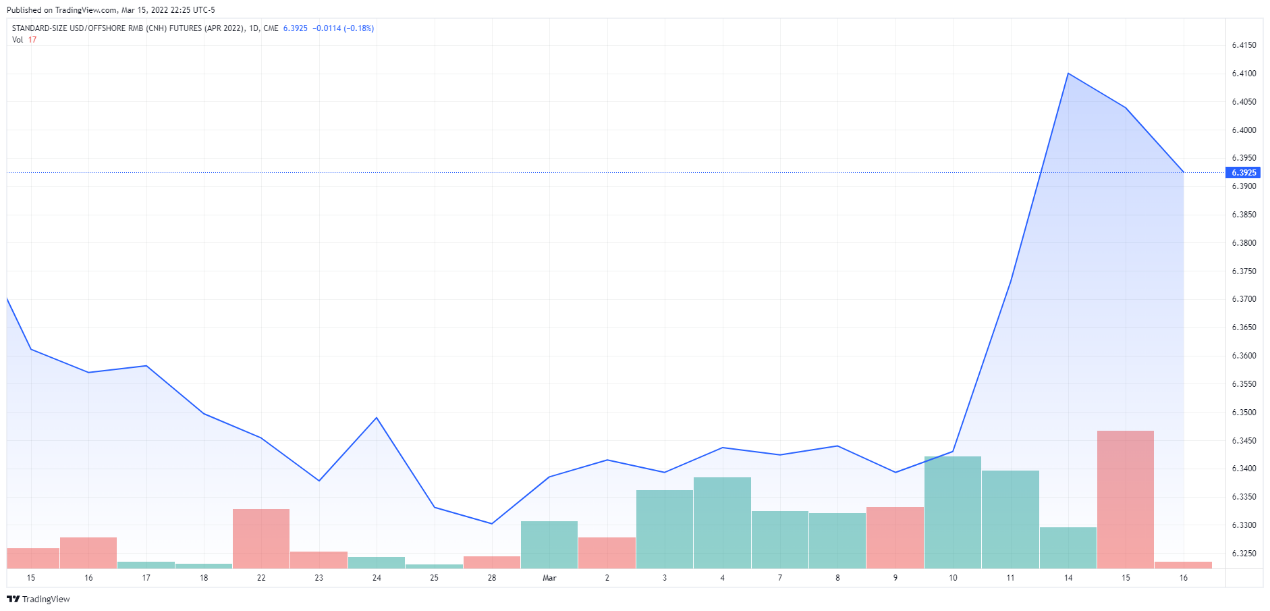

2022年年初至3月初,在美元持续强势的驱动下,人民币兑美元汇率依旧强势升值,呈现“美元强,人民币更强”的格局。然而,3月10日开始,人民币兑美元持续贬值,截止3月15日基本上抹平了2022年年初至今的升值幅度。

从人民币汇率定价来看,长期走势取决于经济增长基本面和通货膨胀,短期与贸易顺差、货币政策和国际资本流动性。笔者认为,2022年上半年,人民币兑美元存在一定的贬值压力,但是从长期来看,人民币兑美元汇率还会处于缓慢升值的趋势当中。

年初至3月上旬人民币汇率升值的原因

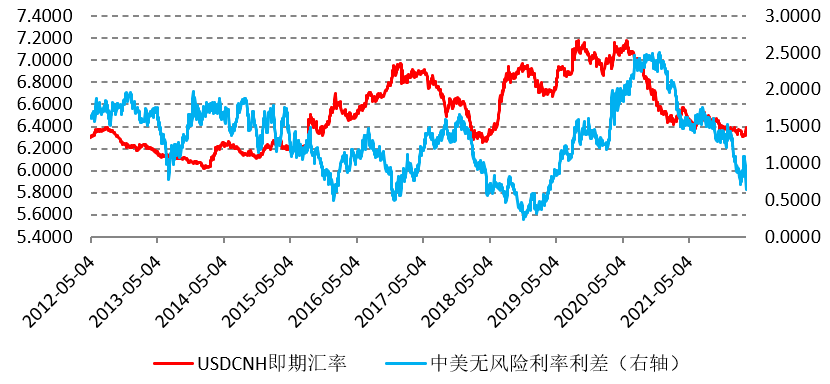

回顾2021年,人民币汇率超预期强势,这与中美利差、货币政策都出现阶段性背离。而2022年年初至3月上旬可能还在延续这个逻辑,主要来源于几个方面:一是在美元国际结算体系受到俄乌冲突、美国高通胀的冲击下有所动摇,人民币作为安全资产被资金青睐;二是可结汇资金持续大幅增长,成为支持人民币汇率升值的最关键因素,银行代客结售汇顺差与人民币汇率保持着很好的相关性;三是中国经济增长前景较欧美发达国家要好,包括完成了金融机构和房地产去杠杆,宏观杠杆率下降和经济转型取得一定的成效。四是人民币的套息属性增强。新冠疫情期间,人民币汇率由于其低波动性、息差可观和趋势明确等特点,成为投机交易的做多对象,对人民币汇率进一步形成支撑。

3月中旬之后人民币兑美元存在贬值的风险因素

一是随着欧美经济体补库结束,出口增速回落是大概率实践,结汇需求会明显降温。一方面,发达经济体货币政策纷纷转“鹰”,抑制总需求。另一方面,我国在疫后新增的出口份额中,有三分之二是海外临时性需求驱动,特别是耐用品消费。从银行代客结售汇顺差来看,2022年1月已经回落至352.34亿元,而去年人民币强势的一个重要原因是持续增长的银行代客结售汇顺差带动人民币的需求,而这一支撑人民币升值的因素在2022年会逐步消退。

二是美联储加息可能引发国际资本回流美国,包括中国在内的新兴市场面临一定程度的资金外流压力。投资者担忧联储加息后外资流出的逻辑有两条,第一条逻辑是基于宏观层面的资本外流,即“美联储加息→人民币贬值→人民币资产预期收益率下降→外资流出”;第二条逻辑基于风险偏好,即“美联储加息→美股或其他海外资本市场动荡/下跌→全球权益投资者风险偏好下降→外资低配包括A股在内的所有权益资产”。

统计发现,过去14年底至今北上资金流入流出与人民币汇率的3个月滚动相关系数,平均来看14年至今该相关系数的平均值为-0.1,即人民币贬值时北上资金会流出,从概率上讲,相关系数大于0的时间占比为39.6%,小于0为60.4%,换句话说大约60%的情况下人民币汇率和外资是负相关,即若人民币贬值,有60%的概率外资也是流出的。通联数据Datayes显示,3月11日和14日,北向资金净流出额达到约200亿元人民币,占过去一周北向资金净流出额424.57亿元的约50%。

在美联储本周即将加息25个基点的影响下,3月14日,10年期美债收益率创下2019年以来最高值2.14%,令中美利差收窄至年内低点64个基点,令人民币均衡汇率估值下跌。

三是中国经济存在较大的下行压力,从政策倾向来看:“发挥汇率调节宏观经济和国际收支自动稳定器功能”的政策定位来看,人民币汇率或需在贬值方向上释放更大弹性,政策面可能对人民币贬值容忍度有所提升。从疫情后经济复苏进程来看,中国与海外经济体出现了错位,中国经济领先于欧美发达国家半年至1年。

从信贷数据来看,中国经济企稳还需要时间。结合1-2月社融数据观察来看,笔者发现实体融资需求依旧偏弱,主要是政府融资在发力。从新增信贷来看,2月新增人民币贷款依旧是票据融资在冲量,主要是私人部门贷款需求下降。2月新增人民币贷款中票据融资达到3052亿元,较去年同期多增4907亿元,占当月新增贷款的比例达到24.8%。而2月金融机构新增人民币中长期贷款为4593亿元,较去年同期少增1.05亿元。

尽管3月15日公布的工业增加值、固定资产投资、社会零售销售曾数据都超预期回升,但是从分项数据来看房地产投资增速依旧偏弱,且制造业投资和基建投资可能存在基数低的原因,而3月全国疫情再次严重可能拖累居民消费,因此1-2月经济数据超预期并不能说明中国经济已经企稳。

四是全球金融市场波动性加大导致清算所与经纪商纷纷要求欧美投资机构追加保证金,迫使后者从新兴市场撤离资金填补保证金缺口。即便是业绩持续稳健且风格稳健的大型对冲基金,也被要求追加10%-15%保证金,反之业绩波动较大的中小型对冲基金,保证金追加比例可能达到30%以上。此外,LME期镍遭遇逼空式大涨引发伦敦金属交易所采取暂停交易等措施,令清算所与经纪商预感到金融市场黑天鹅事件开始增加,进而要求投资机构追加保证金以提升抗风险能力。

因此,笔者认为从3月开始,随着美联储步入加息周期,人民币兑美元可能阶段性贬值。认识对冲人民币汇率波动风险的工具以及操作方法,可关注由专业外汇研究机构云核变量衍生品研究团队撰写的外汇市场周报,当中提供人民币套期保值案例,浏览https://www.cmegroup.cn/report/fx/查看最新内容。