8月上旬以来,日元兑美元新一轮贬值势头再次显现,在9月6日,美元兑日元一度突破140点的大关。笔者认为,当前日元贬值,是多方因素共振的结果:美联储货币紧缩带来国际资本外流、日本经济增长乏力、日本央行逆势维持宽松的货币政策、能源进口成本攀升导致贸易顺差收敛、日本通胀回升导致日元套息交易很难继续。

美联储紧缩带来的日本资金外流

从经济数据来看,美国就业市场虽然出现了温和走软,但是从历史经验来看,美国通胀指标走势才是美联储货币政策的关键。在杰克逊霍尔全球央行年会上,鲍威尔的讲话比会议纪要更能传达的关键信息是,允许以适当的经济增长放缓作为代价来遏制通胀,尤其是通过需求降温来实现供应和需求匹配,因美国目前的高通胀确实也是需求强劲和供给受限的产物,而美联储的工具主要是针对总需求发挥作用。因此,我们认为美联储还是会继续允许美债收益率曲线倒挂。

就业市场方面,美国8月非农就业人口增加31.5万人。虽然美国就业市场出现放缓迹象,非农新增就业人数和薪资涨幅均有所下降,失业率上升增加了衰退担忧,但是职位空缺数仍处于历史高位,劳动力市场紧张程度仍高,时薪高增速或仍难缓解。。

8月CPI数据将提供更具影响力的指引,从当前全球能源、食品和美国非农薪资增长来看,工资-通胀螺旋、居民能源成本都将支撑美国CPI,增速可能只是温和下滑。从历史经验来看,除非美国CPI同比增速回到3%-4%这个区间,美联储才会放缓加息步伐。

芝商所利率观察工具FedWatch显示,9月6日,市场预计美联储9月加息75基点的可能性为66%,略微低于一周前的73%。

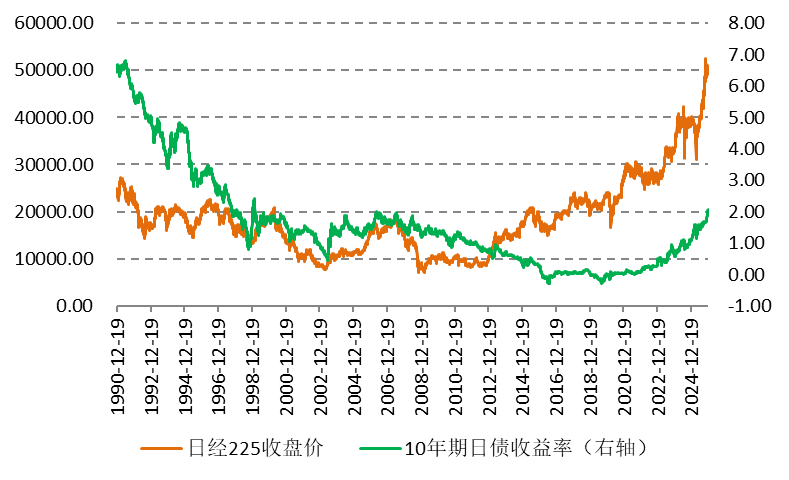

由于美日货币政策分化导致美、日国债利差持续拉大。以10年期国债利差为例,美联储3月加息前,美日国债利差大约在200个基点以下,到了9月6日两者的利差扩大到295个基点左右。如果日本央行维持目前的货币政策不变,美日国债利差大概率会进一步拉大,这会导致国际资本流出日本,加剧日元贬值压力。

日本经济下行压力可能超过美国

经济基本面决定了日元对美元汇率长期趋势。从日本长期增长驱动力来看,人口老龄化、劳动生产率下降等因素都制约日本经济的增长,日本经济潜在增速很低,产出缺口实际上并没有多大修复空间。

从中短期因素来看,一方面日本政府在财政政策和货币政策上发力过猛,发力空间受到限制,日本公共部门债务膨胀使得日本财政刺激效果边际递减;另一方面,能源价格攀升导致日本贸易顺差持续收敛,这在很大程度上导致日元贬值对日本出口提振效果减弱。日本政府将2022—2023财年的GDP增长预期从1月的3.2%下调至2%,2023年4月开始的下一财年GDP增长预期为1.1%。

在能源成本高企的情况下,日本制造业面临很大的压力。日本央行公布的相关调查显示,2022年第二季度,日本大型制造业企业的信心指数继续下滑,下滑幅度比之前有所加大。同时,日本企业的破产数量增多,也会对经济复苏造成不利影响。东京商工调查的一项报告显示,2022年上半年,日本企业的破产数量达到3060家,同比增长0.52%。

从消费来看,尽管二季度私人部门消费对日本GDP增速有拉动作用,但是7月随着物价的上涨,居民消费支出开始下滑。数据显示,日本7月家庭支出同比增长3.4%,较6月份3.5%的增长有所放缓。与6月份相比,7月家庭支出环比下降1.4%,降幅超过市场预期。因为全球大宗商品通胀和日元疲软推高了进口商品的成本。

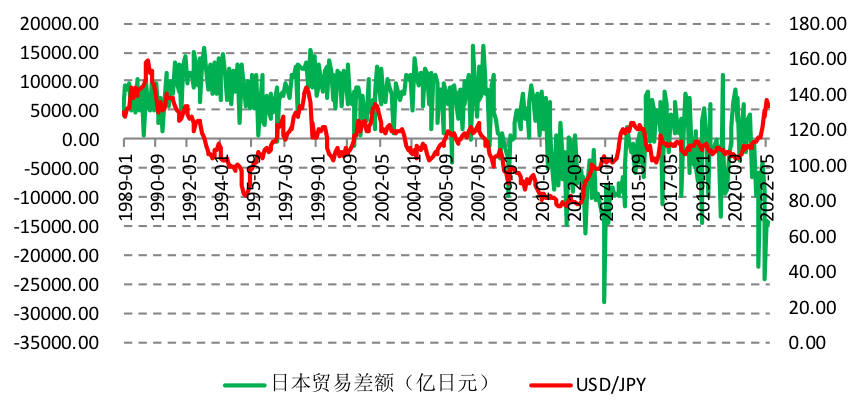

国际收支缩窄同样打压日元

一国汇率走势是由多个因素导致的,其中国际收支对汇率影响非常直接。作为一个资源匮乏型国家,日本的能源严重依赖进口,全球能源、原材料价格的飙升,使日本的进口成本大幅上升,再加上外需下降的冲击,日本国际贸易差值持续为负,在7月份为-1.4亿日元,在5月一度达到-2.4亿日元。

按照常理,本币贬值有利于出口,但是对于资源净进口国来说,日元贬值更可能恶化其国际收支,原因在于国际能源价格大幅攀升导致进口额增速超过由汇率贬值带来的出口额增速。能源危机可能不仅仅对欧洲经济带来冲击,对于日本同样带来拖累。而美国自2016-2017年页岩油革命带来了能源独立,这意味着能源价格攀升对美国的冲击远不及日本。

图为日本贸易差额和美元兑日元汇率对比

虽然,历史上日本和美国曾联合对汇率进行干预,例如1998年亚洲金融危机,但是当前的宏观环境下,美国不大可能对汇率进行干预。当前美国致力于抗通胀,且对能源价格干预力不从心,对国际资本流动干预也很难取得很好的效果。因此,综合各方面因素判断日元贬值势头可能还未结束。