5月美联储议息会议尘埃落定,如期加息50个基点,并宣布6月1日开始缩表。10年期美债收益率持续反弹,并突破3%的大关。与此同时,美国通胀还处于高位,尽管核心通胀同比增速有触顶迹象,但地缘冲突和疫情对供应链冲击仍需重视,通胀同比或仍未见顶。考虑到美联储将政策重点转向抑制通胀,未来美债收益率曲线将从落后于通胀率转向赶超通胀率,再加上美元利率与非美元利率的利差扩大,加剧了美国以外投资者对冲美债价格下跌的成本压力,美债短期可能面临抛售,美债收益率上升势头可能尚未结束。

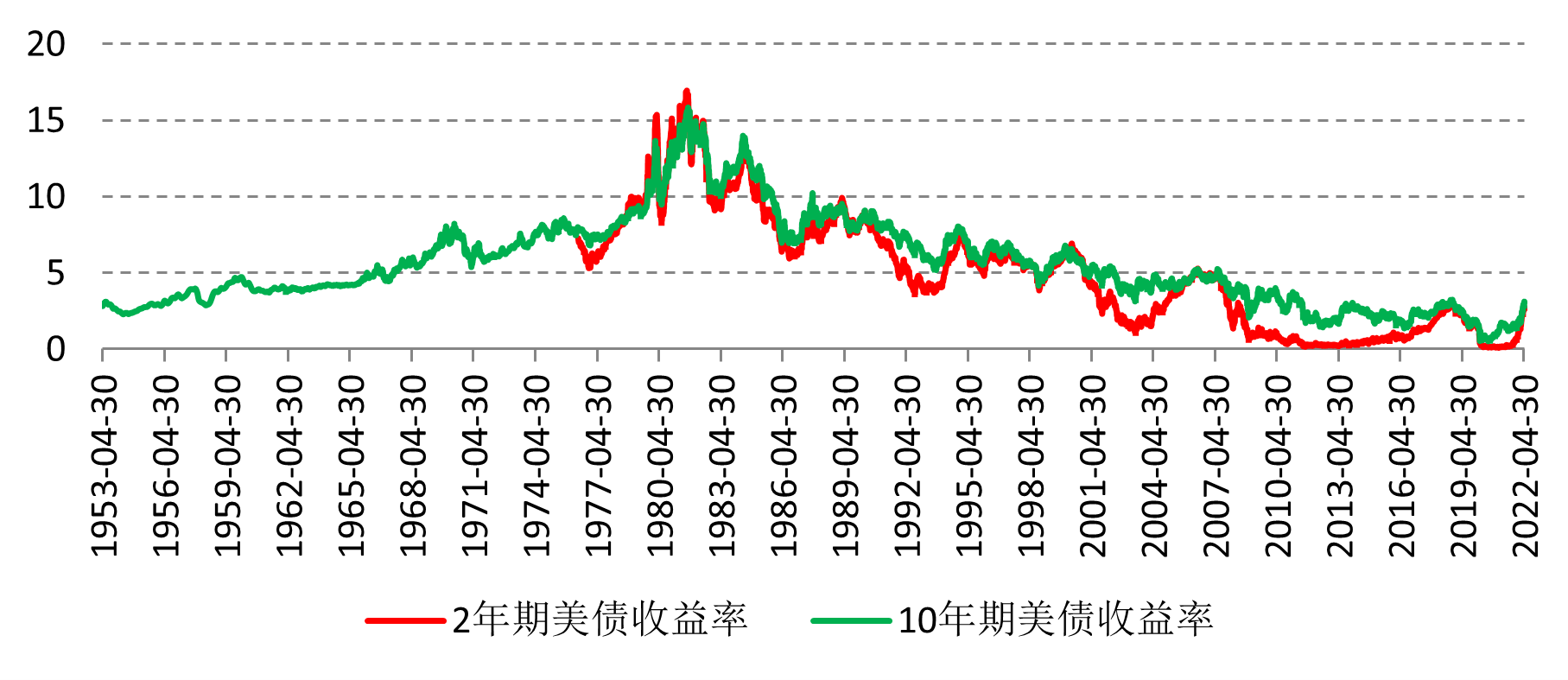

图为2年期和10年期美债收益率

为什么美国通胀率居高不下?

从个人消费支出(PCE)同比增速来看,美国通胀率尚未触顶,3月再创1982年1月以来的新高,达到6.59%。而剔除能源和食品价格的核心PCE同比增速较2月略微回落0.1个百分点。关键是当前美国通胀压力很大一部分来源于能源和食品价格,尤其是俄乌冲突给全球能源供给带来的负反馈,未来有可能扩大。从PCE环比增速来看,3月PCE环比增速扩大至0.87%,核心PCE环比增速较去年同期有所回落,但依旧处于历史高位,达到0.29%。

从通胀预期来看,5年和10年TIPS隐含通胀预期分别于3月25日(3.59%)和4月21日(3.02%)达到高点,密歇根大学未来1年的通胀预期在4月录得5.4%、持平于3月。截止5月6日,美国10年期TIPS隐含的通胀预期为2.86%,尽管较去年的高点有所回落,但依旧处于近20年的高位。

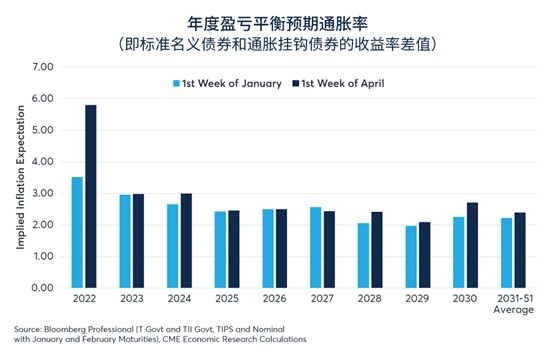

芝商所执行董事兼高级经济学家Erik Norland同样指出,市场对短期通胀预期维持在高点,将2022年的预期通胀率从年初的3.5%大幅上调至4月的5.8%,另一方面,市场认为长期通胀预期(2028-2051年)有可能被控制在2.25%左右中等水平,“部分原因可能是因为(市场)看到美联储没有等通胀持续上涨变成长期问题,提前采取积极行动遏制短期通胀”。(可参阅Erik Norland的研究文章《不断变化的投资者预期》https://www.cmegroup.cn/report/8449.htm)

图为投资者对短期和长期通胀预期

供应问题还在对美国通胀有驱动作用。5月议息会议的声明进一步强调了“供给因素”对通胀的影响。由于货币政策难以直接解决供给问题,市场对于美联储能否有效遏制通胀,表现出更多担忧。如果供给问题持续,是否意味着美联储难以实现目标通胀水平?鲍威尔称,美联储目前主要针对需求过剩问题,主要关注核心PCE指标,因其主要体现非供给因素引致的通胀。美联储将致力于通胀预期的锚定(在2%的目标附近)。4月美国ISM制造业PMI分项指标——物价支付指数尽管较3月有所回落,但是依据保持在84.6的历史高位。

粮食和能源价格的不确定性可能助推高通胀波动。能源和食品分别占美国CPI篮子的13%和7%,考虑到乌俄问题对欧亚地缘政治局势的持续影响、疫情后全球市场经济进一步分化的趋势,以及全球气候异常频发的可能性,能源与食品价格变化可能将阻碍美国高通胀顺利回落。

另外,美联储提到美国就业失衡问题对通胀的冲击还会持续,工资-通胀螺旋还会持续。鲍威尔表示,人们可以发现,美国劳动力市场失衡。FOMC预计,将有更多美国民众重返劳动力市场。未来失业率可能会进一步降低,薪资高位运行,服务业尤其如此。4月薪资增长略有放缓,平均每小时工资环比增长0.3%,前值为0.5%。然而,工资压力是否减轻还存在不确定性,还需要关注职位空缺率这个指标。

美联储双管齐下,美债收益率曲线会怎样?

在美国通胀尚未触顶和失业率尚未明显反弹的情况下,我们认为美联储紧缩周期还刚开始,对金融市场和经济带来的冲击不是短暂的,原因在于:5月美联储加息50个基点,并按照3月的缩表计划来宣布6月1日启动缩表,尽管紧缩力度不及预期,但也非鸽派,只不过是美联储在尽量减少出台紧缩货币政策对市场的冲击而已,除非美国通胀回落和失业率反弹,不然美联储加息和缩表将持续很长时间,类似于上个世纪70年代。

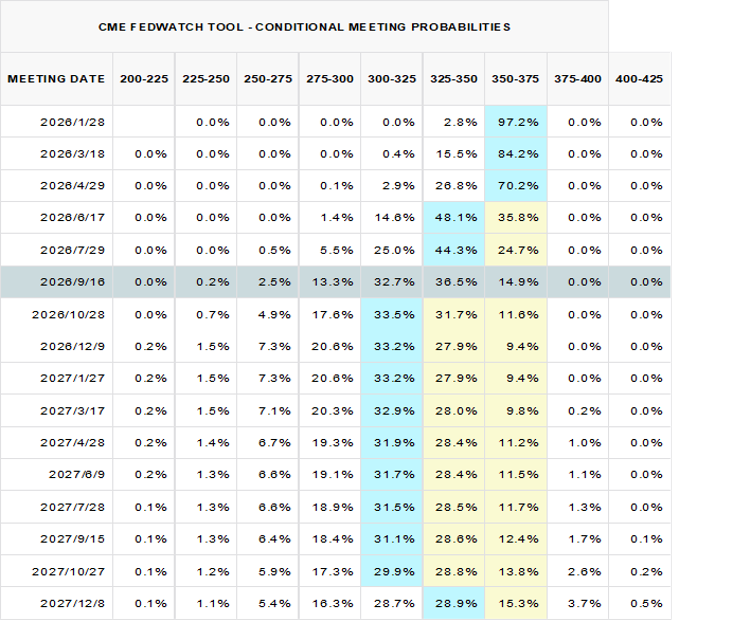

从缩表角度来看,此轮缩表的规模和持续时间将远超2017-2019年。美联储在6月1日启动缩表,将进一步抬升美元利率。从缩表的速度上来看,本轮推进节奏明显加快,加息与缩表间隔或由上轮的22个月降至2个月。从强度上来看,本次缩减的目标规模占GDP比重相较上轮明显提升。从总规模上来看,估计本轮缩表约达1.63万亿,也远超上轮,并持续约18个月至2023年底结束。

美联储缩表对利率水平影响的传导路径:一方面,通过降低负债端的准备金规模减少货币供给量;另一方面,通过释放政策信号与资产组合再平衡的途径推高利率水平。理论上缩表对于短端利率也会有一定推升,但在长端利率上的作用效果更为明显。通过模型测算,缩表对10年期美债收益率抬升超过1个百分点。2021年10月,美联储工作论文《When Normalizing Monetary Policy,the Order of Operations Matters》讨论了加息和缩表的先后顺序对利率曲线的影响,得出的结论是:美联储先加息后缩表容易导致利率曲线平坦化。而Smith and Valcarcel(2021)的论文证明了缩表会抬升期限溢价,使利率曲线陡峭化。本轮美联储紧缩大概率是“边加息边缩表”,这也意味着长端美债收益率抬升动力超过上一轮缩表时期。

如果未来美国通胀环比增速低于0.5个百分点,考虑到美联储未来几次加息都会达到50个基点,以及6月1日开启的缩表带来的长端利率额外上升压力,那么美债收益率曲线将会跑赢通胀率,长短端美债收益率的重心将集体上移。