作者 芝商所特约评论员Henry Park

2021-01-15

在去年3月份市场大跌之后,通胀无疑是过去一年全球金融市场的重要主题。尽管债券和贵金属等避险资产在近一年前的通缩萧条期表现最强劲,但随着发达国家步入通胀繁荣期,风险资产的涨幅迅速超过避险资产。而现在,当出现通货紧缩的新闻头条时,避险资产甚至下跌。

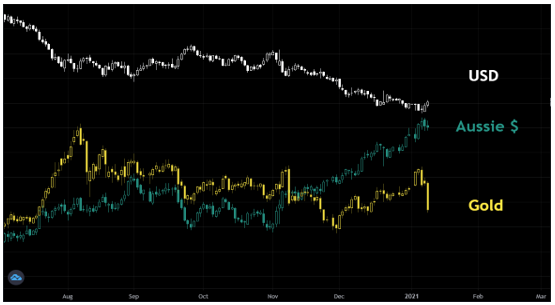

上周五公布的数据显示美国12月非农就业人口减少14万人,不及市场预期,为8个月来首次下降。但美债市场仍然创月度新低,表明避险资产还有进一步下跌的空间。如下日线图所示,美元指数(白线)上周创33月新低后连续3个交易日上涨、反弹至90.098,但涨幅不到0.6%。澳元期货即澳元(绿线)仅下跌0.4%,但黄金期货(黄线)跌超6%。显然,从美元指数市场流出的资金更多流入了大宗商品货币市场上,而不是贵金属等避险资产市场上。而每当美元指数尝试反弹时,以外币计价的避险资产货币遭到抛售的现象更为明显,如日元同期跌幅超过1.2%。

资料来源:TradingView

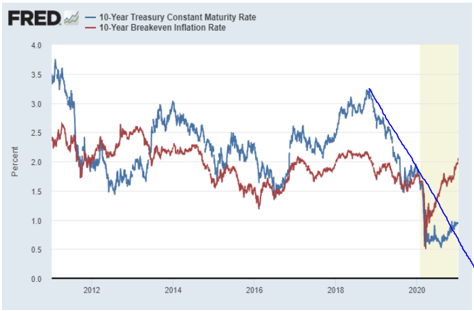

虽然美联储一直将短期利率水平维持在零利率附近,但他们公开表示更希望看到通货膨胀超过2%的目标水平,因此允许长期利率上升。如下图所示,虽然基准利率10年期美国国债收益率上周仅回升至1.119%,但也打破了2018年收益率达到峰值3.25%以来的下行趋势线。现在,随着名义利率和盈亏平衡通胀率(红线)不再与通缩下行趋势挂钩,资本应该会继续流入大宗商品和其他高贝塔风险资产。

资料来源:圣路易斯联邦储备银行

市场走高仍需要资金推动,2020年第三季度创新高后下降的货币市场基金余额将以现金的方式流入市场。如下图所示,由于家庭担忧经济下行从而储蓄现金,货币市场资产增加了近3.6万亿美元。但鉴于目前通货膨胀比通货紧缩更受关注,这些现金可能会寻找更好的保值手段。然而,由于资产价格波动加剧,即使在通胀繁荣的背景下,风险资产仍有反转的风险,因此研究市场持仓需要谨慎。

资料来源:圣路易斯联邦储备银行

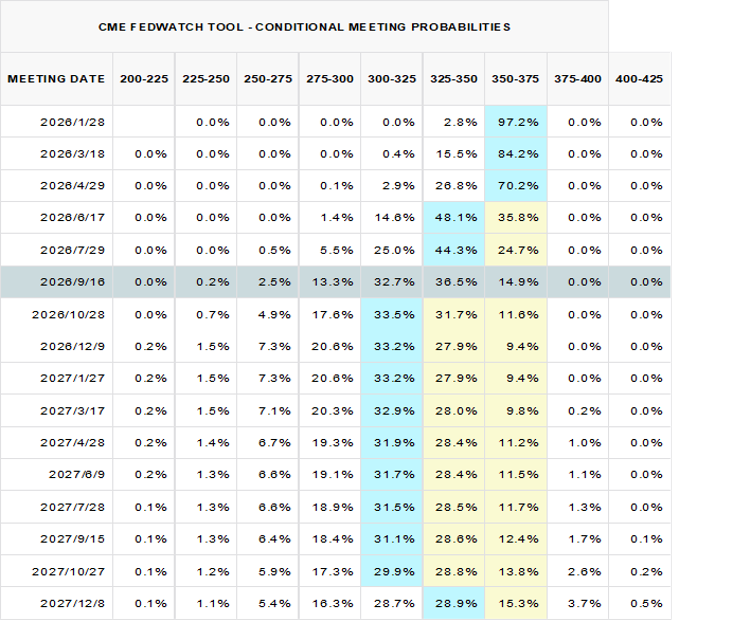

在市场担忧通缩促使避险资产反弹前,避险资产能跌至多低?尽管全球经济目前正显示同步增长的迹象,但找出价格走势图中下一个重大决策点可能出现的位置或许会有所帮助。当前交易者已达成共识,由于担心通胀,因此有必要做空债券。但美债期货市场投机性空头头寸的规模令人担忧,因为大规模的空头平仓可能导致市场反向大幅飙升。近期发生这一现象是在2019年,3个月期欧洲美元期货因前期空头规模较大,平仓导致价格大幅上涨。

如下周线图所示,美国30年期国债期货(绿线)上周下跌超2.56%至168'24,创9个月以来新低,收益率升至1.875%。较长期国债期货的交易价格高于去年同期价格水平,但在11月后未能创新高,美国30年期国债期货重拾跌势。根据上周CFTC持仓数据,投机者仍持有近20万手美国30年期国债期货空头头寸,但较11月超25万手净空头头寸的创记录水平有所减少(黄色矩形)。在抱团交易结束之前,持仓头寸失衡现象消除可能需要几个月的时间。

资料来源:TradingView

从另一个角度来看,3个月期欧洲美元期货价格(白线)的模拟模型显示,从30年期美债期货投机空头头寸创记录的时间算起,欧洲美元期货触底还需要6个月的时间。当年全球制造业数据进一步恶化后,全球通缩、经济放缓迫使美联储再次开始降息,最终导致2019年和2020年的牛市失控。

请注意,本专栏由芝商所特约市场评论员撰写,本信息从据信是可靠之来源获取,但我们并不保证其准确性。本信息或其中表达的任何意见均不构成招揽买卖任何期货或期权合约。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。

芝商所是全球领先的利率衍生产品交易市场,可交易短期,中期及长期的利率期货和期权产品。包括以美国债券,30天联邦基金及利率掉期为标的物的期货及期权产品。

第三方内容免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告