作者 天下粮仓

2021-01-12

引言:拉尼娜现象造成南美天气干旱并威胁大豆产量,叠加美国大豆国内外需求强劲使得全球大豆供应预期吃紧,正是近期芝商所旗下CBOT大豆期价上涨不断的主要根源所在,截止周一主力3月合约突破至1380美分创下6年来新高,距离1400美分也仅一步之遥。值此之际,周二晚美国农业部(USDA)将携最新月度供需报告登场,此次报告对美豆市场有何影响呢?国内油粕行情又将对此作何反应?让我们拭目以待!

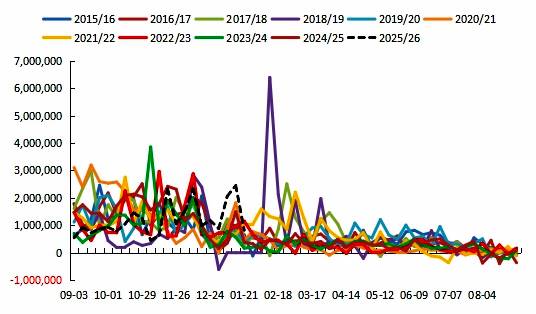

附图1:CBOT大豆期货走势图

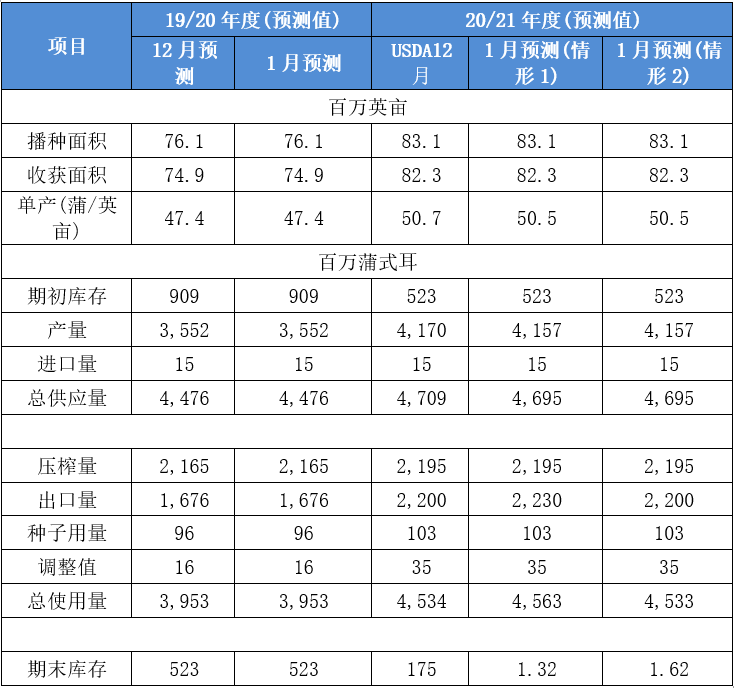

一、1月报告前瞻分析分析师们平均预期1月份供需报告将显示,美国2020年大豆产量料为41.58亿蒲式耳,分析师预估区间在40.84-42.60亿蒲式耳,USDA12月预估41.70亿蒲式耳;单产料为50.5蒲式耳/亩,分析师预估区间在49.4-51.7蒲式耳/亩,USDA12月预估50.7蒲式耳/亩;大豆收割面积料为8230万英亩,分析师预估区间在8200-8270万英亩,USDA12月预估8230万英亩。同时,分析师们还预计1月供需报告中美国2020/21年度大豆期末库存预估为1.39亿蒲式耳,分析师预估区间介于1.05-1.66亿蒲式耳,USDA12月预估为1.75亿蒲式耳。

我们预计2019/20年度美陈豆供需数据基本无调整。新作方面,我们分别针对1月份USDA供需报告出口量两种调整情况之后的供需平衡做一个推演(如下表所示),美国国内压榨量维持12月不变,收获面积也不变,市场普遍认为产量可能小幅下调,平均预期单产将下调至50.5蒲。主要分歧在于出口是否会出现上调,如果出口量能够上调至少达到22.30亿蒲的话,那么美新豆期末库存将调低至1.32亿蒲附近,届时将对美豆期价带来一定提振,美豆期价涨势或有延续。相反,如果出口依旧维持22亿蒲的话,那么期末库将在1.62亿蒲左右,一旦实现将高于此前市场预期,部分多头获利回吐或令美豆短线迎来一波回调。

附表1:

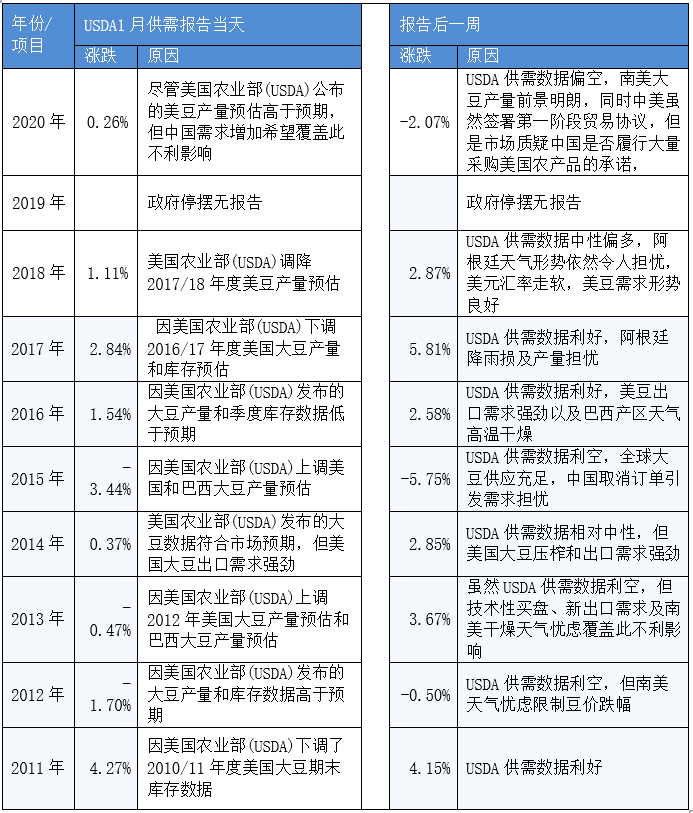

二、过去10年USDA1月报告产量、库存调整趋势及对CBOT大豆行情的影响

通过观察过去10年的数据我们可以发现,USDA1月供需报告公布当天,CBOT大豆期价在过去10年间有6年上涨(平均涨幅1.73%),3年下跌(平均跌幅1.87%),下跌概率为33%,报告后的一周(包括报告公布当天),CBOT大豆期价在过去10年间有6年上涨(平均涨幅3.66%),3年下跌(平均跌幅2.77%),下跌概率为33%。也就是说从往年规律来看,USDA1月供需报告之后芝商所旗下CBOT大豆期价涨多跌少。

附表2:

三、报告时的中国油粕基本面情况

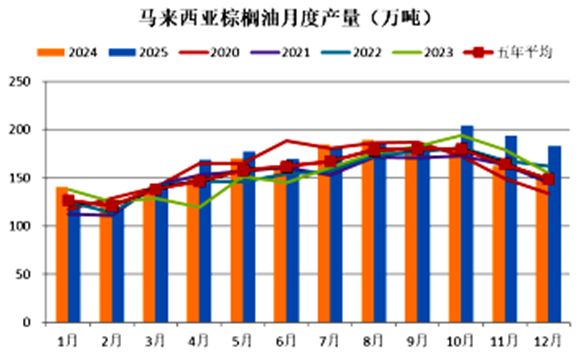

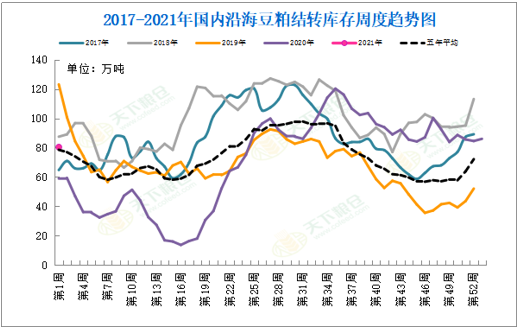

豆粕:由于大豆压榨量低于预期,加上近周以来豆粕成交放量,令国内豆粕库存有所下降,截止1月8日当周沿海主要地区油厂豆粕总库存量80.37万吨,较前一周的86.01万吨减少5.64万吨,降幅在6.56%,较去年同期58.94万吨增加36.35%。未来两周压榨量或止降回升至190万吨以上,预计豆粕库存降幅不会太大。

附图2:沿海豆粕结转库存周度趋势图

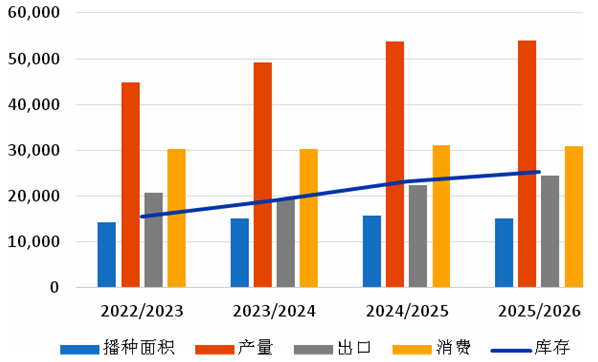

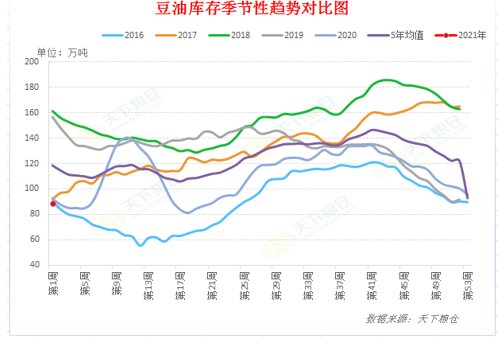

豆油:近期油厂开机率持续下降,豆油库存因此进一步下降,截至2021年1月8日,国内豆油商业库存总量88.435万吨,较前一周的95.835万吨降7.4万吨,降幅为7.72%,较上个月同期106.5万吨降18.065万吨,降幅为16.96%,较去年同期的92.45万吨降4.015万吨,降幅为4.34%;五年同期均值(2016-2020年)为118.52万吨。

附图3:国内豆油商业库存趋势图

四、美豆后市展望及对中国油粕市场影响

美豆方面:由于此前美国农业部(USDA)称最新一期的作物生长报告中大豆优良率下滑一个百分点,市场认为USDA1月供需报告中美国大豆产量很大可能出现小幅下调,主要分歧在于出口是否会出现上调,如果美国大豆平均预期单产将下调至50.5蒲,而国内压榨量、收获面积均维持12月不变的话,结果显示,一旦出口量能够上调至少达到22.30亿蒲的话,那么美新豆期末库存预估将调低至1.32亿蒲附近,届时将对美豆期价带来一定提振,短期美豆期价涨势或将延续,有上试1400美分关口的潜力。相反,如果出口继续维持22亿蒲不变的话,那么期末库将在1.62亿蒲左右,将意外高于此前市场预期,部分多头获利回吐压力下美豆期价短线可能迎来一波回调,不排除重新向下方1330-1350美分附近寻求支撑的可能性。

国内油粕方面:

豆粕方面:因大豆进口成本高企,截止周一美国大豆1-2月船期盘面毛利在90-92元/吨,扣除150-180元/吨加工费后,盘面净榨利亏损较大,且油厂连续两周压榨量处于170万吨左右近期低位,北方新冠疫情形势愈发严峻令中下游企业担心疫情影响物流,提前进行春节前备货带来的豆粕需求突然大增,共同导致上周豆粕库存有所下降,截止1月8日当周,国内沿海主要地区油厂豆粕总库存量80.37万吨,周比降幅在6.56%,部分油厂限量提货,尤其北方限提现象严重,提振粕价大幅走高(北方涨幅大于南方,其中华北豆粕现货价已逼近4000大关)。只是,原料供应充裕,未来两周起油厂开机率或重新回升至190万吨/周以上(预计本周193万吨,下周203万吨),而目前水产养殖基本停滞,及禽类养殖前期亏损严重导致目前存栏较低,加上年前生猪集中出栏,生猪产能恢复也有所放缓,终端消耗迟滞,目前的需求大增是中下游集中补库和囤货所致。总的来看,在涌现节前集中备货支持下,以及市场预期USDA报告偏多令美豆继续看涨,豆粕价格整体或将维持较强运行走势,但也要防范持续大涨后的短线调整风险。关注USDA1月供需报告指引。

豆油方面:由于上周油厂压榨量进一步降至168万吨周比降1.4%,开机率持续下降情况下,市场又迎来春节前集中备货,导致北方豆粕供应紧张并引发粕价大涨,交易商买豆粕卖豆油套利活跃,加上MPOB12月棕榈油报告略偏空,数据显示马棕12月产量略高于市场预期,出口虽远超预期但进口环比翻番,导致月末库存环比降幅低于此前预期,国内外棕榈油期价承压走软,共同拖累豆油现货走势。但近期以来美豆期价高涨带来的中国大豆到港成本不断提升,从而导致进口美豆盘面净榨利持续亏损,油厂挺价意愿较强。况且上周五国内豆油商业库存进一步降至88.44万吨周比再降7.7%,以及国内菜油库存仍保持低位,国内油脂供应量较小,春节前中下游也还有备货需求,预计短线国内豆油行情回调空间也将有限,春节前整体高位偏强运行走势或仍未改变。关注USDA1月供需报告指引。

【订阅】农产品策略双周报 逢周二推送

芝商所与专业农产品调研机构PRETB PTE LTD合作,免费提供全球农产品的策略周报,涵盖芝商所旗下CBOT玉米,大豆,豆粕,豆油及小麦等主导产品。

第三方内容免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告