此前棕榈油利空重重,2025年11月和12月先后跌破8400元/吨以及8300元/吨,市场对于棕榈油后市偏于悲观。但是为何印尼公布2026年生物柴油分配目标不及预期,棕榈油并未再次大跌,反而逐步开启反弹,棕榈油产地端和出口需求端能否支撑其持续大涨?

多重利空冲击下,价格为何未深跌?

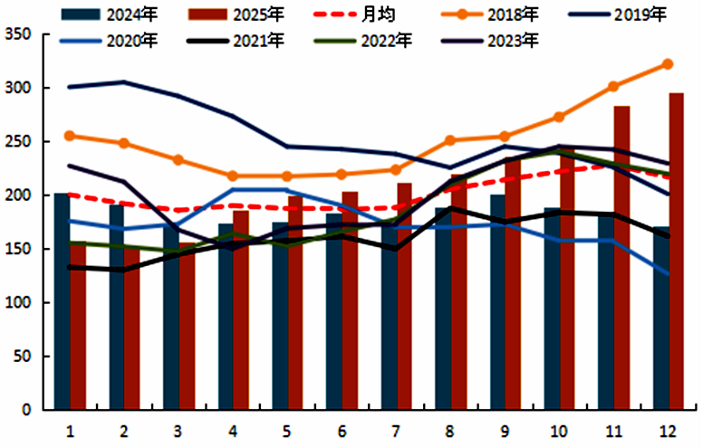

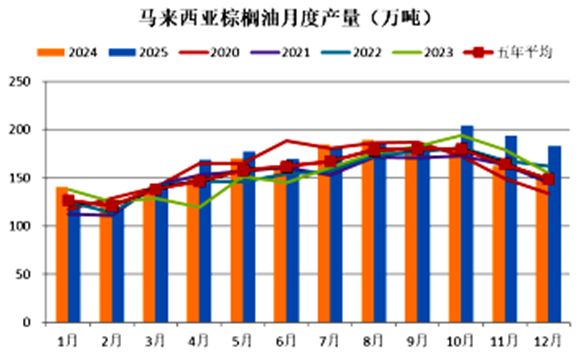

2025年12月10日,马来西亚棕榈油局发布11月供需报告,11月马棕产量环比下降5.3%,至193.6万吨,减幅低于历年同期均值-8.79%,尽管11月部分地区出现洪涝,但实际影响有限。

11月马棕出口环比下降28.13%,至121.3万吨,减幅高于市场预估,可能是货物通关延迟,部分要在12月出口数据中体现。

11月马棕表观消费量环比增加71.76%,至41.9万吨,当月马来西亚生物柴油和其他产品出口增多,进而导致消费量回升。

11月底马棕累库至283.5万吨,是2019年3月以来最高水平,也高于市场预估的266万~271万吨,报告偏空。

2025年12月16日,美国环境保护署预估在2026年第一季度发布2026年生物柴油合规义务量,政策再度延期,打击市场对于美国生物柴油的信心,国内棕榈油价格开始下跌,最低触及8278元/吨。

12月20日,俄罗斯军队袭击了乌克兰敖德萨地区的一个葵花籽油工厂,造成严重破坏,数千吨葵花籽油被销毁,该工厂也是其他生产商发运油籽货物的转运点。

另外,WTI原油在跌破55美分之后,因为石油供应的风险,美原油开启反弹。船运商检机构ITS数据显示,2025年12月前20日马来西亚棕榈油出口环比增加2.4%,而前15日出口环比减少15.89%。出口改善,因此其国内棕榈油开始反弹,尽管印尼公布的2026年生物柴油分配量低于市场预期,但是盘面并未下跌很多。

产区累库成定局,高库存如何消化?

通常情况下,12月份马来西亚棕榈油会继续减产,历史同期平均减幅9.98%。MPOA公布的数据显示,2025年12月前20日毛棕榈油产量比11月同期减少7.44%,减幅仍然小于历史平均水平。

12月中旬前,马来西亚彭亨州和柔佛州降雨偏多,官方甚至提示洪涝的风险,但是进入12月下半月雨量开始减少,因此产量并未受到明显影响。

因12月印尼降低出口关税,影响12月份马来西亚出口,欧盟和中国进口减少,印度进口也仅小幅增加。除非12月份马来西亚出口达到150万吨以上,不然12月底将会继续累库。

图:马来西亚棕榈油月度库存(万吨)

数据来源:MPOB,紫金天风期货研究所

生柴故事“不如意”,影响究竟有多大?

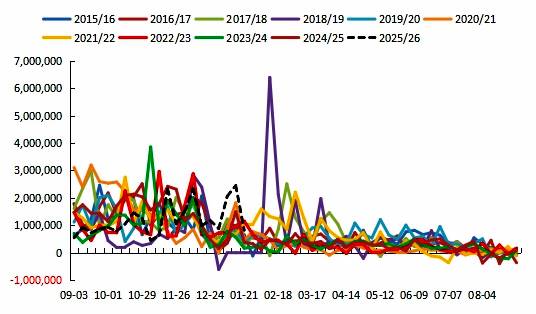

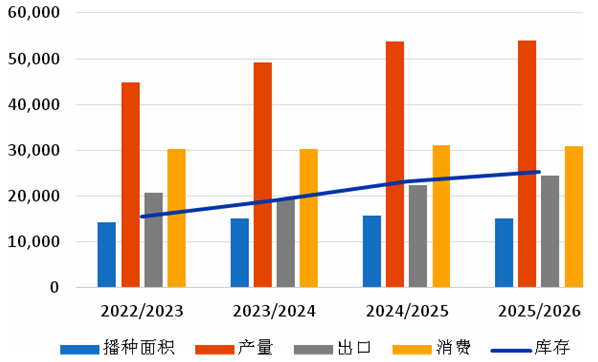

2025年12月23日,印尼能源与矿产资源部公布2026年生物柴油总分配目标156.5亿升,略高于2025年的156.2亿升,增加3000万升,预计增加70万吨棕榈油消耗。

此前,印尼政府表示,在2026年下半年执行B50政策,对应将会多消耗100多万吨棕榈油。鉴于本次总分配目标增量较小,市场认为2026年仍将执行B40。

从2025年9月开始,印尼非官方组织就唿吁政府延迟执行B50,主要担心对于物价的冲击。另外,B50各项测试仍然需要数月时间才能完成,测试结果存在不确定性。

印尼也需要五家新的生物柴油厂来实施B50,产能缺口300万千升左右,五座新工厂中有三座正在建设。2025年11月11日,印尼政府公布的生物柴油分销数量暗示,全年可能完成不了156.2亿升目标。

通过2024年底BPDPKS基金余额推算,即使继续执行B40,2025年底的余额也不够2026年全年消耗,仅能维持5~6个月,更不用说2026年下半年执行B50了。

本次公布分配目标,间接暗示2026年B50政策的搁浅,也证实了之前市场的猜测,属于预期之内的利空落地。因此,棕榈油并没有出现大跌。

棕榈油蓄势待发,破局之路在哪里?

回顾往年油脂由熊市转向牛市,更多依靠多品种的供应端变动或者生物柴油需求拉动,但是后者需要高价原油的支撑。在2026年4月之前,南美新作豆油还未大规模上市,而旧作豆油出口逐步萎缩,棕榈油仍有价格优势。

只是印度在10月底结束排灯节后,进口需求阶段性下降。另外,之前印度卢布持续贬值也抑制进口,好在近期开始升值,棕榈油价格逐渐有吸引力。

2026年斋月是在3月中下旬,比2025年提前,1月和2月印度进口棕榈油将会增多,毕竟中国出口的豆油和阿根廷出口的葵油数量相对有限。

2026年4月之前,棕榈油产区处于雨季,仍然是减产周期,警惕每年在这个阶段的洪涝炒作。在生物柴油等利空逐步兑现后,棕榈油性价比提高,只是产地近端高库存,还未开启去库存预期。

全球其他油脂油料又是增产形势,价格反弹空间将会有限,短期价格上行高度仍由天气炒作、减产周期表现以及印度进口增量来决定,中长期趋势由全球生物柴油端需求带动。