美国农业部2月供需报告将于北京时间2024年2月9日(农历除夕)公布。2月USDA报告一般不会对美国大豆供需进行大幅调整,主要关注此次报告对南美大豆产量的调整情况。笔者预计2月USDA供需报告将小幅下调南美大豆产量,报告整体中性偏多。CBOT大豆期货价格预计在1200美分/蒲式耳附近继续争夺,整体空头力量预计偏强。

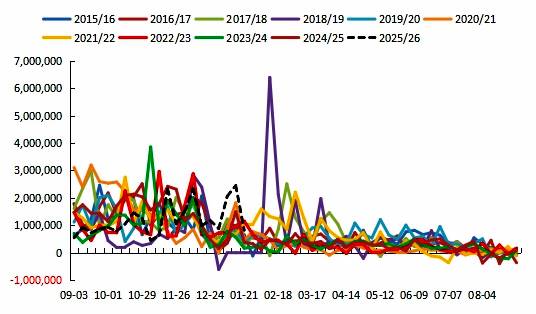

尽管巴西大豆有小幅下调预期,但产量依旧维持高位,叠加阿根廷大豆近5000万吨的丰产预期较强,南美大豆贴水仍有进一步走弱的预期。由于美豆新作及巴西旧作大豆贴水性价比不高,一季度大豆到港量预期偏少,但需求疲软且杂粕供应较多,国内豆粕价格暂无明显利多驱动。巴西2月至6月贴水预计反弹幅度不大,后期仍有望跌破0值线。

预计3月及之后我国大豆到港完税成本在3700元/吨以下,且到港量预计较多,量增价降的情况将从成本端对豆粕形成一定的利空影响。春节过后,国内豆粕需求预计将较节前更加疲软,叠加3月中下旬至4月份大豆到港量较大,预计国内豆粕价格低点或出现在3月至4月份。

2月USDA报告预计中性偏多

2023/2024年度美国大豆产量相对较为明朗,1月USDA报告一般被认为是美豆定产报告,因此2月份一般不会对美豆产量进行大幅调整。当前正是南美大豆的关键生长季,2月USDA供需报告关注点在于对南美主产国新作大豆产量的调整。

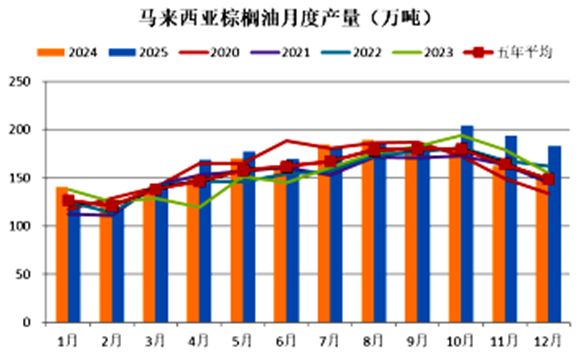

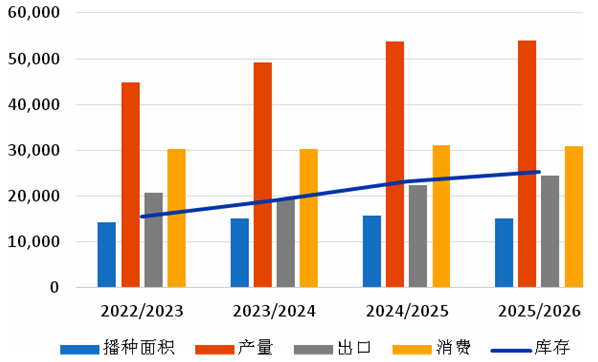

巴西方面,马托格罗索州及戈亚斯州等大豆主产州去年9月提前种植的大豆播种后并未迎来雨季,11月之前巴西大豆主产州降雨偏少,导致巴西大豆播种进度慢于往年,且部分大豆主产州优良率偏差。11月下旬以来巴西大豆主产州迎来有效降雨,天气改善也使得巴西大豆丰产预期较强。由于巴西中西部提前播种导致损失颇多,南部1月以来降雨偏少,部分机构大幅下调巴西大豆产量至1.45亿~1.5亿吨,远低于1月USDA供需报告预期的1.57亿吨。笔者预计2月份USDA报告仍有可能进一步下调巴西大豆产量至1.53亿~1.55亿吨。

阿根廷方面,今年该国大豆主产州天气好于去年,但近半个月阿根廷依旧面临着高温少雨的情况,布宜诺斯艾利斯谷物交易所在2月初进一步下调了阿根廷大豆的优良率。1月USDA供需报告上调阿根廷大豆产量至5000万吨,预计2月USDA供需报告会将阿根廷大豆产量调回至4800万吨。

美国方面,USDA公布的月度压榨报告显示,2023年12月份美国压榨了创纪录的612.9万吨(2.043亿蒲式耳)大豆,这也是连续第三个月突破2亿蒲式耳大关,美豆压榨消费持续向好,预计2月USDA供需报告有望小幅上调美豆压榨量。总体来说,预计2月份USDA供需报告对于美豆的影响中性偏多,美豆或继续围绕1200美分/蒲式耳附近争夺。

我国豆粕价格仍将易跌难涨

今年一季度需求疲软将是驱动我国豆粕价格下跌的主要因素,4月至5月则更多的是供应主导下的市场。由于美豆新作及巴西旧作大豆贴水性价比不高,一季度大豆到港量预期偏少,这也是当前豆粕市场为数不多的利多因素,但一季度价格下跌更多的是需求端带来的利空驱动。

据悉,国内部分地区饲料销量下降10%~30%,且农业农村部推行低蛋白日粮,也使得饲料中的蛋白添加比例下降。此外,由于豆粕与其他杂粕的价差处于历史偏高位置,2023年11月以来杂粕供应较为充足,也使得豆粕需求被杂粕部分替代,需求端的疲软导致价格持续低迷。

春节过后至4月中上旬,预计饲料消费依旧难有好转。一是生猪养殖利润偏差,且节后生猪存栏弱于节前;二是一季度本身也是禽料及水产料的消费淡季,因此,需求端的利空预计将持续至今年3月末。

供应端来看,巴西大豆2024年2月至6月船期到港升贴水较弱,且后期还有进一步走弱的可能性,油厂榨利预期较好。今年3月下旬以后大豆到港量预计增加,并至少持续到6月份。

豆粕市场在二季度预计将会是供应主导下的市场。需求差而供应多的交叉期在3月至4月,因此笔者预计豆粕价格低点将出现在3月至4月。随着天气转暖后需求逐步向好,预计豆粕价格将在5月至6月止跌筑底,6月中下旬以后市场或再度交易美豆天气升水,届时国内豆粕也有可能出现反弹。