2023年以来,大宗商品价格整体承压,中证中金大宗商品指数累计下跌约9.6%。从上半年的总体表现看,大宗商品的主要矛盾已经从前两年的上游供给侧产能短缺,切换到以交易宏观需求衰退的预期博弈。多数商品价格普遍回落,分析人士认为是受海外经济衰退预期及欧美银行业危机等利空影响。

那么步入2023年第三季度乃至下半年,目前地缘冲突、全球通胀、美联储加息预期,依旧持续扰动着大宗商品市场。大宗商品走势又将何去何从?

中国复苏抵消发达经济体疲软

近期中国公布了2023年上半年的GDP数据,同比增长5.5%,而美国、日本等主要经济体虽然暂未公布上半年的数据,但预计都有所下滑,根据国际货币基金组织、世界银行和联合国等国际机构的最新预测,2023年全球经济增速将下降到2.9%,相比2022年的3.4%明显回落。其中,发达经济体增长幅度较2022年下滑1.5个百分点至1.2%,面临较大的经济下行压力。

这意味着,以中国和美欧为代表的不同经济体的经济周期将在2023年出现明显的分化。中国经济的复苏将带动对大宗商品的需求增长,一定程度上抵消世界其他地区的疲软;美欧等发达经济体则仍将受困于高通胀环境约束,央行为对抗通胀采取的加息政策仍将对经济活动造成拖累;欧元区还要面临乌克兰危机对其能源供应和贸易关系的影响。

大宗商品需求预期与现实从偏离到收敛

上半年从基本面驱动来看,既有供应风险溢价的出清,例如原油和天然气;也有国内需求恢复预期未能兑现的影响,譬如黑色系、有色金属;亦或是两者兼有,比如煤炭。与之相比,有的品种价格仍在高位,比如白糖、棉花等一些农产品和宏观周期相关较弱,曾受益于供给风险溢价,而黄金则受益于投机抢跑交易和超预期风险事件。而进入下半年,国内外的需求仍处于复苏周期,预期与现实从偏离到收敛。

我们也可以发现,近一年来大宗商品价格虽总体重心向下,但过程较为波折,呈现宽幅振荡的特征,根据业内机构的预计,在下半年,可能除了农产品外,其余大宗商品的供给端很难再度成为行情驱动的主线,毕竟在经历了近两年的高估值利润的红利后,大部分行业特别是偏上游行业的产能投放,依然处于周期性高点或正在接近周期性高点的过程中。因此可以预见的是,在目前相对宽裕的供给大背景下,大部分商品价格可能会延续成本线附近宽幅振荡的格局。

大宗商品多空的博弈

目前,市场研究机构仍对国内外的宏观环境看法有较大的偏差,这也使得大宗商品的多空博弈显得更加焦灼:多头力量认为在当前海外如此高企的利率背景下,消费端和就业数据依然维持了相对强劲的存在,大宗商品需求端的恢复只是时间问题。而空头力量则表示海外仍处于高通胀、高利率的环境,对实体经济的冲击将是必然,大宗商品的需求回落只是时间问题。

能源类商品

我们以海外消费属性为主的大宗商品的判断,比如以原油、煤炭为主的能源类大宗商品,这些是属于典型的产能释放但需求边际下滑的大宗商品。近期以沙特为主的OPEC+还在尽力维持减产的意向,但维持这个联盟一致性行动的难度在不断加大:俄罗斯的减产执行力很差,而伊朗的原油产量也在不断创出近几年来的新高,南美的一些国家也在纷纷扩张其原油产能,这其实导致亚太地区的原油库存开始出现了一定程度的累库。从最近的原油价格走势来看,在目前同样产能过剩的大背景下,预计会沿着成本中枢偏弱运行。

黑色系商品

国内关注度较高的黑色系金属在今年以来也是处于一个宽幅振荡区间,空头的驱动主要来自于国内地产端需求的减量以及上游煤焦原料端伴随着动力煤价格的成本大幅下降;多头的支撑来自于总体成本端(特别是铁矿石)的支撑以及海外出口需求的支撑。今年房地产行业的剧变也对黑色系的影响非常大,国内也陆续出台了一些政策改善,下半年低库存叠加政策改善预期的情况应该会延续,黑色系还是以宽幅振荡的思路对待。

农产品

当然在今年大宗商品中还是能找到一些偏多头的品种,比如在近期持续躁动的农产品,天气变量始终是农产品市场供给侧的重要影响因素,今夏厄尔尼诺现象的发生概率逐渐抬升,多地的持续高温已经给农作物的生长产生了影响,同时反映到了农产品的价格上,再加上近期因俄罗斯退出黑海出口协议,国际谷物市场中有关黑海谷物出口担忧的利多情绪重燃,国际谷物价格区间抬升,美麦、美玉米大幅上涨,7月19日,CBOT麦价触及涨停,美玉米上涨接近5%。7月24日,美麦大涨8%,期价再度触及涨停。

贵金属

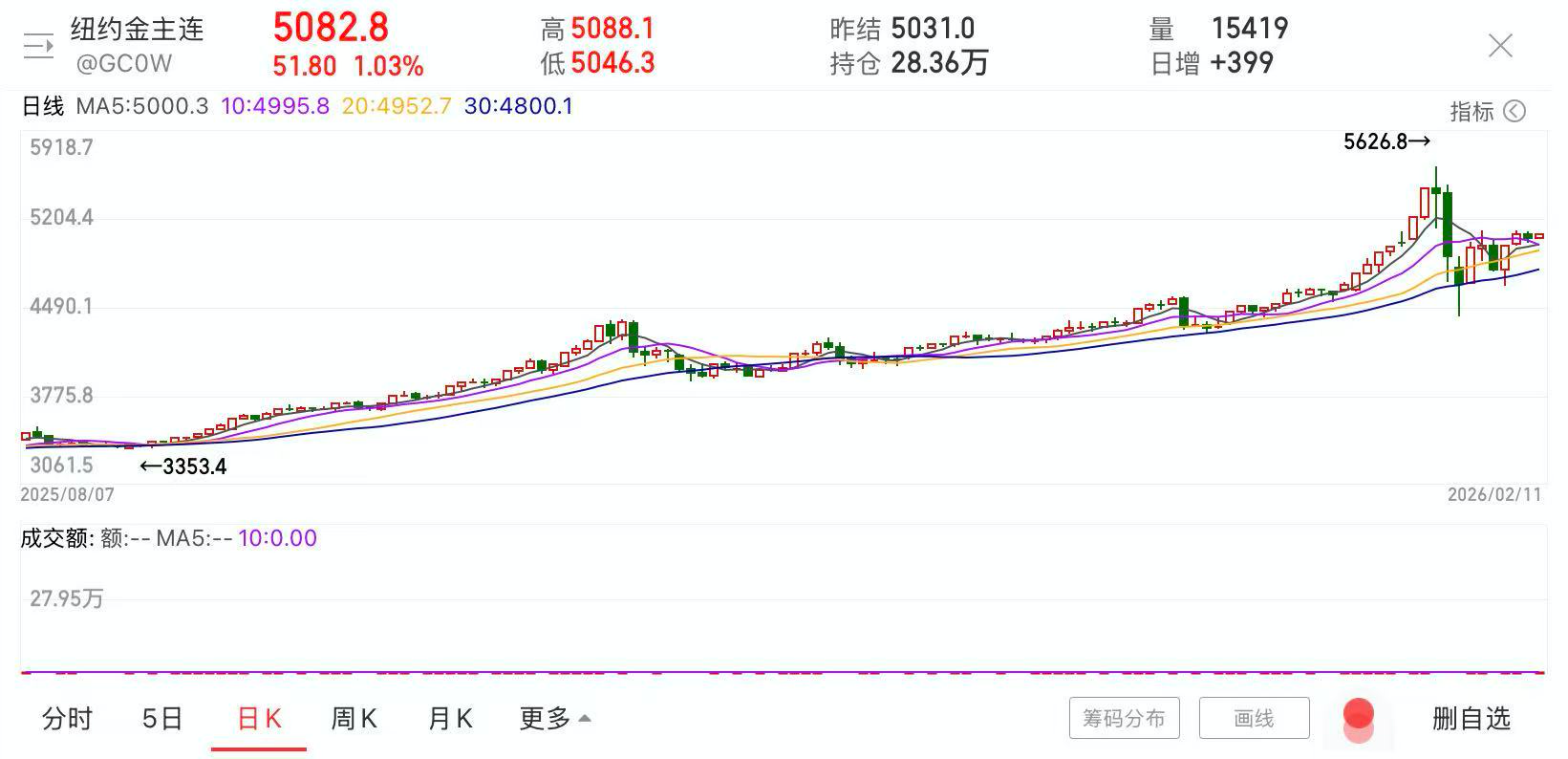

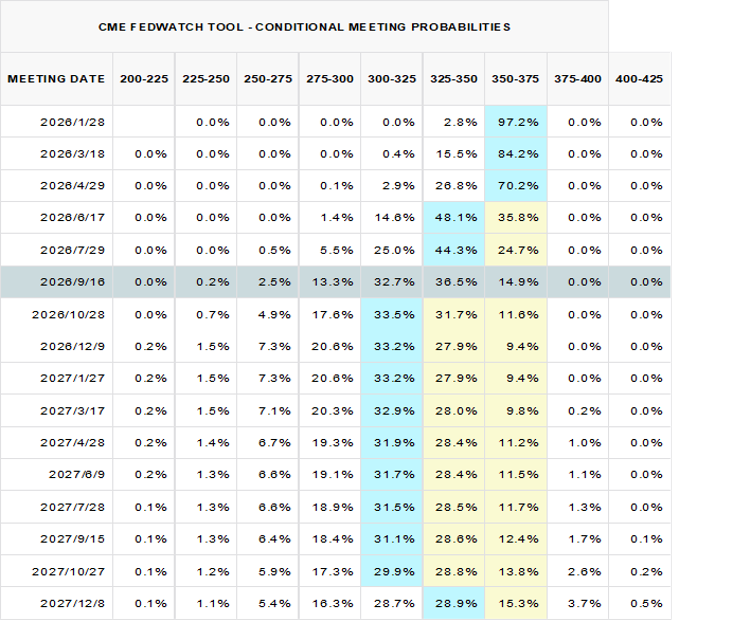

除了农产品,贵金属在大宗商品里也可能会是一个相对偏强的存在。一方面,从货币金融属性看,伴随着加息周期进入尾部区域以及我们对美国经济的偏悲观预期,美元上涨动能衰减,这本身对贵金属的估值形成一定的支撑;另一方面,对于贵金属而言,从大周期货币属性看,美债规模预计将维持较高速增长,但GDP增速却随着潜在衰退周期的到来而放缓,这进一步推升了美债/GDP比重,并削弱美元信用,成为支撑黄金大周期向上的主要驱动。

当然,我们也不应忽视的供应端因素对金价的影响。

芝商所高级经济学家Erik Norland

发表新一篇研究文章,从开采供应、二级供应和央行买卖这三类黄金供应,分析2023年金价的可能走势。他指出,2023年黄金开采供应呈增长态势,涨幅约为2%,而且黄金开采商目前享有超过50%的可观利润率,不排除黄金开采供应会持续增长,也对金价带来影响。

总体来看,2023年三季度大宗商品市场将面临较大的不确定性和波动性。在全球经济增长放缓、通胀高企、地缘冲突等多重因素的影响下,大宗商品需求可能出现下滑,价格或呈现下行趋势。但在供给侧,由于极端气候风险、资源民族主义、产业绿色转型等因素,部分大宗商品供应仍可能出现紧张或中断,价格或出现反弹或上涨。因此,投资者和企业应密切关注各类大宗商品的供需变化和价格走势,做好风险管理和应对措施。