3月的美联储议息会议成为了全球市场的焦点话题。北京时间3月23日凌晨,美联储宣布,将联邦基金利率目标区间上调25个基点到4.75%-5%之间,为2007年10月以来的最高水平,加息幅度符合市场共识预期。不过会后声明删除了“持续加息是适宜的”措辞,改为“预计一些额外的政策紧缩可能是适合的”。市场解读为美联储在暗示可能很快结束加息。声明还新增了对近期银行业危机的影响预警,表示“委员会将密切关注未来发布的信息并评估其对货币政策的影响”,还重申“若有需要,准备好适当调整政策立场”:

在美联储新闻发布会期间,美国财长耶伦在参议院听证会上表示,虽然官员们努力控制最近银行业困境的影响,但她并未考虑向所有银行存款提供担保。这番表态落地后,美股三大指数集体跳水,道琼斯指数尾盘最大跌幅超731点,截至收盘,纳指大幅收跌1.60%,标普500指数跌1.65%,道指跌1.63%。

这一场银行业危机源自3月中旬,海外中小商业银行先后暴雷,且从美国蔓延至欧洲,金融市场恐慌情绪大举攀升,这给原本处于经济增长放缓、通胀回落缓慢的海外经济体带来新的挑战,美股银行板块出现大范围的下跌。稍后,在美国财政部和美联储出手救助硅谷银行,瑞士政府救助瑞信之后,市场恐慌情绪有所缓和,美股企稳反弹。然而,我们预计,美股未来还有可能会出现脉冲型的抛售,暂时不宜过度乐观。

欧美商业银行等金融机构暴雷事件未尽

3月8日,硅谷银行母公司硅谷银行金融集团出售约210亿美元的证券组合资产,并因此亏损约18亿美元。此后,这家银行尝试出售总额达22.5亿美元股票融资,导致股价在3月9日暴跌超过60%,3月10日被迫停止交易。

3月10日,美国加利福尼亚州金融保护和创新局宣布,已依法接管主要服务初创企业的区域性银行硅谷银行,并指派美国联邦储蓄保险公司(FDIC)为硅谷银行进行清算管理,原因是硅谷银行流动性和清偿能力不足。这是2008年9月以来美国最大的银行关闭事件。

随后,美国银行业出现一些连锁反应,银行股暴跌。3月12日,总部位于纽约的签名银行(Signature Bank)也宣布倒闭,让市场担忧美国一些区域性银行可能步硅谷银行后尘。以第一共和银行为首的几家与SVB业务高度关联的银行正处在风暴中心遭遇大举做空,3月12日,第一共和银行遭到挤兑。

3月14日,商业银行危机蔓延至欧洲,拥有167年历史的瑞士信贷暴雷,瑞士信贷存款大幅外流,股票遭遇大规模抛售,从2月8日的每股3.47美元跌至3月20日的每股0.95美元。

表面看,硅谷银行被接管是由于储户的挤兑,但里面还是有深层次的原因。实际上,此轮欧美商业银行危机,主要是欧美货币持续紧缩下的某些行业或者某些领域资产泡沫破灭的现实映像。

虽然欧美政府积极出手对商业银行进行救助,且美联储和英国央行、加拿大央行、日本央行、欧洲央行、瑞士央行当天宣布,采取协调行动,通过常设美元流动性互换协议,增加流动性供应,使得商业银行危机不至于引发整个系统性危机,但是金融机构带来的局部冲击还是难以避免的。

从金融市场恐慌指标VIX指数来看,市场恐慌情绪有所反复,VIX指数整体上还是处于20点以上的高位波动区。我们预计,虽然欧美中小银行暂未对全球金融系统构成系统性风险,但是由于当前全球处于货币紧缩周期的背景下,利率上升导致此前长期宽松环境下商业银行资产错配、债券和按揭贷款等资产浮亏导致暴雷的事件会不断,持续时间可能会相对较长,从而导致金融市场各类资产会遭遇脉冲型恐慌性抛售。

美联储货币政策面临两难,美股暂难获支撑

从我们对美股走势的分析模型来看,美元流动性是一个重要的因子。自2022年美联储持续加息以来,美股代表科技板块的纳斯达克指数持续遭遇打压,2022年跌幅超过30%。而2022年四季度,伴随市场对美联储加息力度的减弱预期升温,美股开始有所反弹,直至2023年3月下旬,纳斯达克指数在2023年还是录得超过12%的涨幅。

美国商业银行暴雷后,美联储面临是否加息的艰难决定,美联储官员们必须在通胀担忧与对银行业动荡溢出效应的新担忧之间取得平衡。

从我们的分析模型来看,尽管美国2月CPI增速继续回落,且非农部门薪资增速也在放缓,美国通胀压力有所减轻,但是美国就业市场依旧坚挺,从职位空缺率来看,美国就业市场依旧存在结构性紧张的问题。因此,如果美国经济不出现降温的话,美国通胀回落到2%的政策目标区间还是很困难的,美联储在抗击通胀的道路上任重而道远。

美国劳工部3月14日公布的数据显示,今年2月CPI环比增长0.4%,但仍处于高位。美联储最关心的“超级核心通胀”——扣除住房的核心服务CPI仅小幅下滑至同比增长6.14%,但环比上涨0.7%,增速较1月加快0.1个百分点。住所指数是所有项目月度增长的最大贡献者,占增长的70%以上,2月租金通胀同比增长8.76%,高于1月的8.56%,为最高记录。这意味着美国服务业还在阻碍通胀的回落。

美联储如今面临着困难重重的“不可能三角”:如何同时降低通胀、维持金融稳定,并将对经济增长和就业的损害降到最低。由于维持金融稳定与收紧货币政策以降低通胀的目标背道而驰,这种情况使本周的政策决定变得更加复杂。

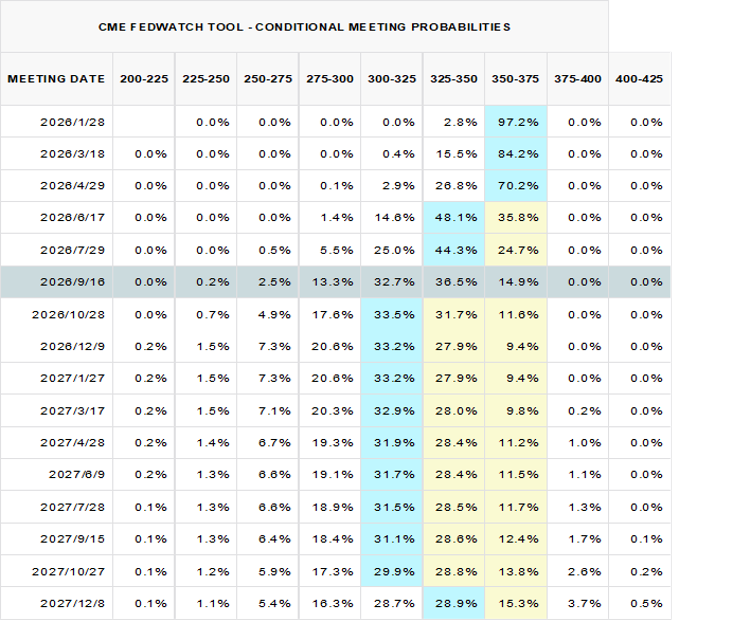

从美债收益率来看,3月20日,对美联储货币政策较为敏感的2年期美债收益率已经从3月初的5%以上回落至3.92%。美联储如期加息25个基点后,,市场调降对未来加息幅度的预期,2年期美债收益率下跌。

总结,美国中小型商业银行危机给全球金融市场带来冲击,虽然欧美政府积极出手对商业银行进行救助,且美联储与英国央行等通过美元流动性呼唤协议向全球提供流动性,金融系统出现大规模系统性风险可能性很低,但是未来由于利率攀升带来的资产泡沫破灭和资产负债表恶化的情况还会出现,美股反弹不代表下跌风险已经解除。美联储加息也面临两难,如果为了金融市场稳定而暂停加息,美国通胀再度攀升,对美股同样不利。