11月上旬,随着市场对美联储加息节奏放缓的预期升温,全球风险资产价格大幅反弹。然而,美债收益率并没有明显走弱,反而在进一步攀升,且美债长短端利差倒挂越发严重,这往往是美国经济衰退的前兆。

笔者认为当前市场对美联储放缓加息节奏过度乐观,美国通胀具有很强的顽固性。尽管很多经济指标显示美国经济增速在放缓,但是从上个世纪70年代滞涨期经验来看,如果不持续提高美元实际利率,并引导资产价格下跌,美国通胀是很难快速回落的。因此警惕美债收益率在美国公布10月通胀数据后进一步冲高的风险。

美联储可能放缓加息节奏,但利率高点和久期放大

美东部时间11月2日,美联储货币政策委员会FOMC会后宣布,将政策利率联邦基金利率的目标区间从3.00%至3.25%上调到3.75%至4.00%。从FOMC声明和鲍威尔新闻发布会上的讲话,笔者认为主要注意以下几点:

美联储加息节奏可能有所调整。FOMC声明显示,在确定未来目标区间的加息步伐时,委员会将考虑货币政策的累积紧缩、货币政策对经济活动和通货膨胀的滞后影响以及经济和金融进展。鲍威尔在新闻发布会也表示,政策的全面效果需要时间才能生效,尤其是对通胀的影响。在某个时候,放慢加息速度将是合适的。这意味着,美联储加息步伐未来将会放缓,尤其是在看到通胀有回落的证据的时候。

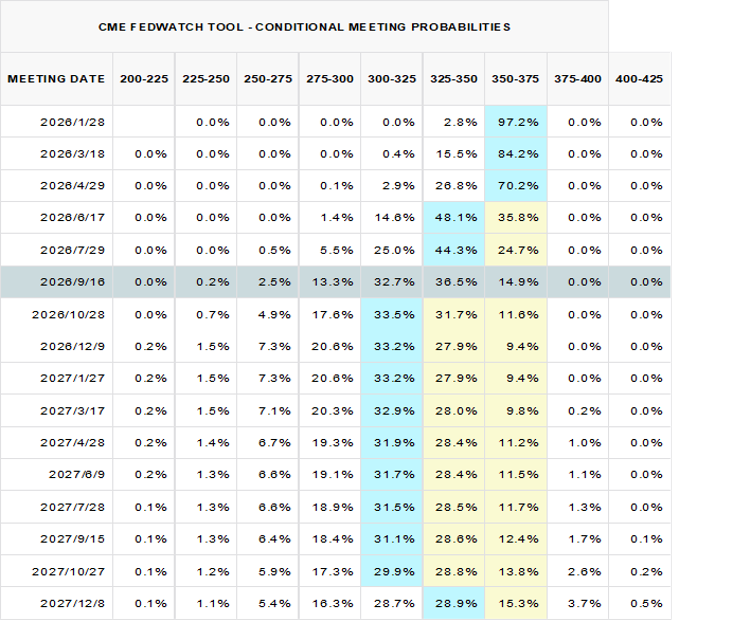

终端利率高点和持续的久期会超过此前预期。FOMC声明显示,继续上调目标区间将是适当的,以便使货币政策的立场,该立场具有足够的限制性,以便随着时间的推移使通胀率恢复到2%。鲍威尔在新闻发布会上表示,终端利率可能会高于9月时美联储的预期。持续的加息将是适当的,以使利率水平达到足够的限制性。换句话说,在未来较长的一段时间内,市场需要容忍更高的利率环境。

不认为加息过快,反而担心加息力度不够。鲍威尔在新闻发布会上直言关注点不应该放在加息的速率上了,而是终端利率的高度和持续时间。如果紧缩力度不够,一两年之后大家就会意识到通胀没有得到控制。

中短期货币政策不大可能转向,鲍威尔表示,历史强烈警告不要过早放松政策。在美联储达到足够的利率水平之前,我们还有一段路要走。鲍威尔表示,如果我们过度紧缩,我们有能力使用强大的工具来支持经济活动。风险管理的视角下现在联储考虑的是紧得不够和松得过早,而不是紧过头和松太晚。

承认经济衰退可能性是存在的,软着陆的窗口变窄。鲍威尔表示,美国经济软着陆的可能性依然存在,不过窗口变窄了。高利率已经显著影响住房市场,房地产市场活动正在下降,不过美国家庭资产负债表依然强劲。没人知道经济衰退什么时候到来,没人知道经济衰退会多严重。但是通胀依然严重,这就要求美联储的政策更严格。

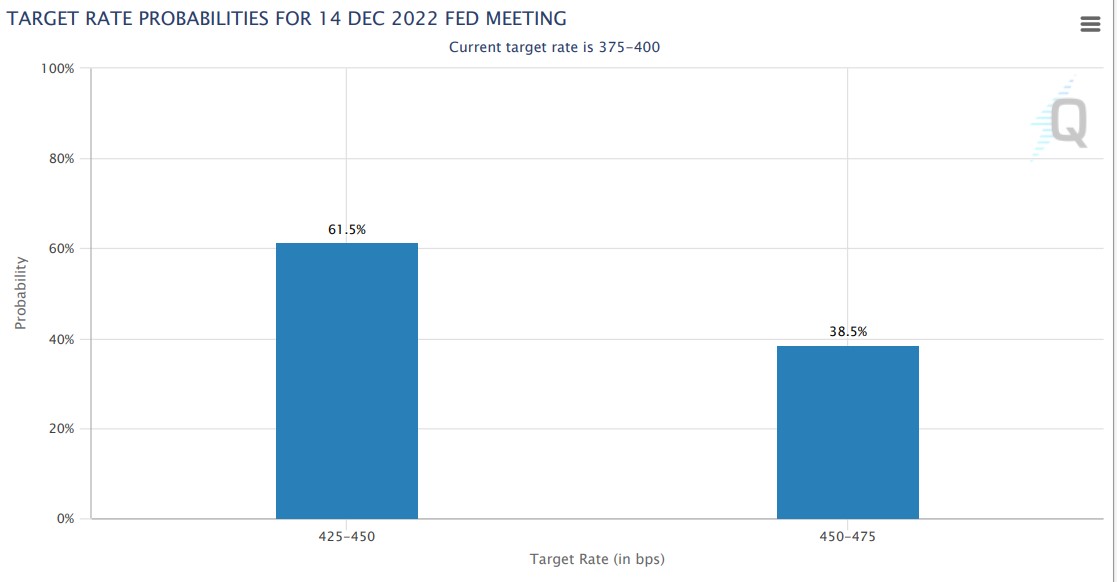

从结果上来看,美联储传递了加息终点更高、持续更久,尽管为美联储在12月加息节奏放缓开了口子,但是还需要观察10月美国通胀数据。如果10月通胀数据还是超预期上行,美联储12月宏观环境下加息幅度有可能加大。根据

芝商所FedWatch Tool在11月7日的分析显示,美联储12月加息幅度放缓至50个基点的概率较大。

美国9月份职位空缺出人意料地上升,突显出劳动力市场的持续紧张以及工资面临持续上行压力的风险。美国劳工部公布的职位空缺和劳动力流动调查(JOLTS)数据显示,全美9月份的空缺职位数量从8月的修正值1028万增加43.7万至1071.7万,创下今年以来第二大增幅,即3月增加51.1万空缺职位以来的最大增幅。尽管美国宏观经济环境恶化,但职位空缺的意外回升凸显了市场对工人的强劲需求,劳动力供需之间的持续失衡继续支撑着强劲的工资增长,加剧了广泛的通胀压力。

从历史经验来看,如果没有美元实际利率大幅上升,以资产价格回落引发带来出发信用环境收紧,美国很难控制由供给端引发的通胀。上世纪70年代美国滞涨期,美联储持续加息,并抬升实际利率最终在上个世纪80年代初才逐步控制通胀。

美国经济指标放缓,长短端利差倒挂加剧

伴随着美联储持续加息,美国地产与消费数据持续走弱,市场对美国经济陷入衰退的担忧升温。作为经济中对利率变化最敏感的领域之一,随着美联储大幅加息,美国房地产市场迅速恶化。全美地产经纪商协会发布的数据线上,10月,全美住宅建筑商协会(NAHB)/富国银行住房市场指数下跌至38点,创下2020年6月疫情高峰期以来的最低记录,去年同期高达80点。10月美国ISM制造业PMI降至50.2,创2020年5月以来新低,其中新订单分项指数在最近五个月内第四次萎缩。

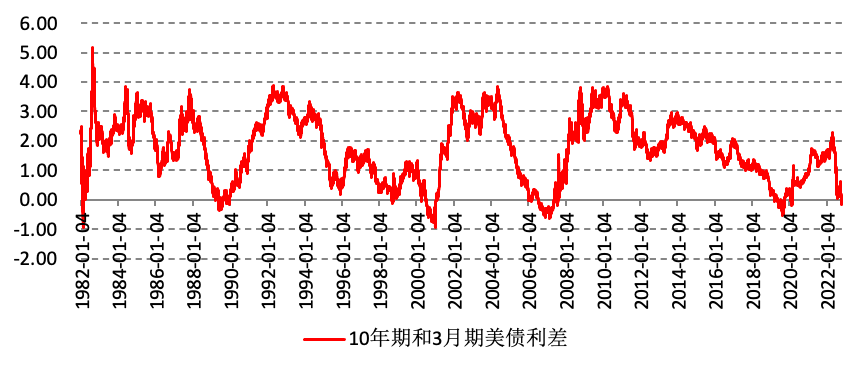

从历史经验来看,在美联储主动紧缩周期,长短端利差倒挂大概率倒挂大概率预示着美国经济即将进入衰退,例如2007年次贷危机爆发前。11月7日,美国国债收益率曲线的一个关键指标,2/10年收益率倒挂水平创下1980年代初以来新高,2年期美债收益率比10年期美债收益率高出50个基点。本次美债长短期收益率曲线倒挂从7月初开始。7月5日,被视为全球资产定价之“锚”的10年期美债收益率与追踪短期利率预期的2年期美债收益率持平,同为2.82%。7月6日开始,10年期与2年期美债收益率开始倒挂。

图为10年期和3个月期美债收益率利差

因此,我们认为,美债收益率上升势头并并没有止步,市场可能低估了通胀根深蒂固的程度,以及美联储不惜牺牲经济也要抗击通胀的坚定决心。