作者 期货日报

2021-10-28

在经过7-9月份横盘之后,10月份人民币兑美元汇率再度升值,并在10月26日美元兑人民币汇率跌破6.4大关。为何在三季度宏观经济指标普遍走弱的情况下,人民币兑美元重启升值呢?

三个原因解释人民币汇率短期升值

一是中国出口强劲,贸易支出顺差扩大导致人民币汇率走强。从对汇率的影响来看,国际收支可以视为外汇市场供求的上游,结售汇可以视为下游,因而对汇率的作用更为直接。受汇率预期、资金需求等因素影响,企业可能推迟或提前结售汇,因此需要考虑存量因素的影响。此前美元融资较低,市场大量发行美元债融资,企业需要将美元换成人民币,有旺盛的结汇(外汇换成人民币)需求,且国际美元流动性泛滥,美元购买力下降,美元贬值。

资本集中流入流出可能会对外汇市场供求产生短期冲击,同时资本大规模的流动也会影响市场情绪。对于人民币而言,跨境资本流入会增加对人民币的购买需求。中国海关总署公布的数据显示,今年9月我国以美元计价的出口同比28.1%,进口同比从33.1%下滑到17.6%;贸易顺差也从583.3亿美元提高到667.6亿美元。受新冠疫情影响,欧美发达国家的供应链恢复不及预期,而三季度东南亚国家供应链进一步受损。另外其它欠发达国家受制于疫苗普及程度不足,供应链恢复缓慢。在上半年短暂回落之后,下半年在疫情反弹的情况下,中国对欧美出口依旧强劲,对美贸易顺差扩大使得跨境资本流入较大,有利于人民币汇率升值。

10月,伴随美联储加息预期升温,美元利率反弹,国内企业美元债偿还压力增加,可能会提前偿还美元债,这样企业的购汇需求会增加。按照常理美元会升值,人民币会贬值。实际情况可能是9月贸易顺差的扩大强化了人民币走强的信心,带动了出口企业的结汇需求,由此卖出美元、买入人民币的交易超过偿还美元债务的购汇交易。

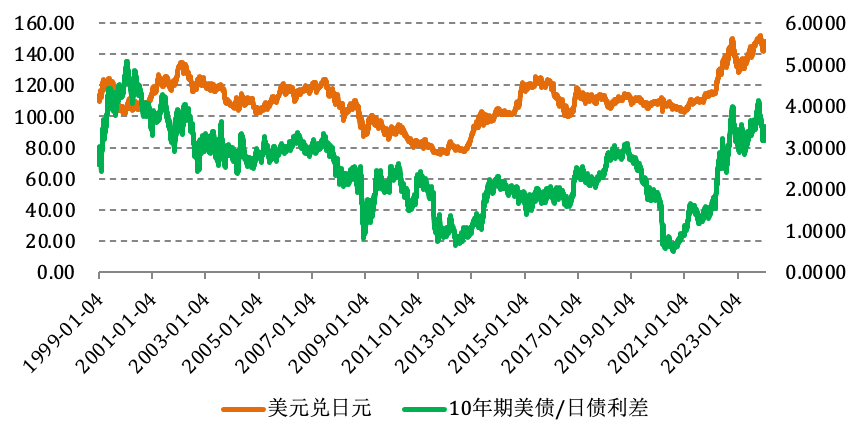

二是国内企业尚未大规模调整美元债务,可能与美联储尚未真正削减QE有很大关系。回顾历史,美联储上一次削减QE是发生在2014年1月,而宣布削减QE是在2013年12月议息会议,但是人民币汇率贬值在证实削减QE之后才出现的,因此短期人民币升值还是受国际收支顺差的主导。

三是美国通胀压力拖累美元汇率走弱,人民币被动升值。从通胀角度来看,美国通胀强度和持续时间都超预期,这对美联储认为通胀是“暂时的”看法构成挑战。美联储发布了俗称“褐皮书”的地区经济调查报告,对美国整体经济活动的描述为 “增速介于温和到适度”,同时也能看到大多数地区“价格显著上涨”,在需求旺盛的情况下“劳动力供应不足”,以及劳动力流动率高。在通货膨胀方面,大多数地区都表示 “价格显著上涨”,并将不断激增的需求作为理由。报告指出,公司投入成本的增加是“普遍的”,同时,公司将这些成本转嫁给最终用户造成通货膨胀。对通胀前景几乎没有达成共识,一些地区预计会有更多的上行压力,而另一些地区则认为未来通胀会缓和。目前,美国5年期盈亏平衡通胀率报2.83%,为2005年以来最高。

为什么人民币不大可能持续性升值?

不过,我们认为随着未来人民币回升不大可能持续性升值,随着中国国际收支结构的变化和汇率市场化的推进,人民币越来越多地受到短期因素的影响,双向波动格局逐步形成,四季度还存储阶段性贬值的压力。

首先,四季度经济下行压力暂难缓解,这不利于人民币汇率持续走强。从公布的9月份宏观经济数据来看,国内经济供需双弱格局明显,四季度供应大概率会随着国内能耗双控政策松动而反弹,但是需求还会继续下滑。数据显示,9月固定资产投资中的三大领域,除了制造业投资保持相对稳定之外,基建投资和房地产投资增速继续回落,尤其是9月房地产投资是2016年3月以来首次出现负增长。

另外,月工业增加值增速回落和全社会用电量增速上升形成背离并非是经济增长动力增强,反而说明经济下行压力增大。上一次背离发生在2016年9月-12月,当时同样因出现供应端扰动导致工业增加值增速明显回落,但是全社会用电量增速加快的这种背离。因此,我们认为当前经济增长动力是在放缓的,但用电量的增长可能因能源消费结构发生变化不会很快回落。借鉴2013年2月-2014年2月,2016年9月-12月的经验,经济增速还会继续回落。

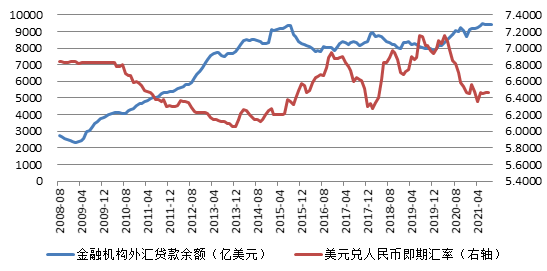

其次,11月美联储有可能正式宣布削减QE,正式削减QE可能在2022年1月,但是汇率市场会提前反应,主要是美联储削减QE意味着美元流动性紧缩,国际资本会出现阶段性外流。参考2014年美联储削减QE的经验,人民币贬值从当年1月持续到2016年底,当年当时人民币贬值除了国际资本外流之外,还和国内经济减速换挡有关。一旦,国内企业调整美元债务,即削减美元贷款,人民币面临一定的调整压力。尽管近年来国内企业对汇率风险管理能力提升,但是国内企业信贷结构调整可能带来国际资本阶段性流出的风险。更何况,我们认为四季度中国国际贸易顺差很难进一步扩大。数据显示,截止2021年9月,金融机构外汇贷款余额为9414亿美元,较6月份的历史高点仅仅回落了59亿美元,2014年期间该指标一度下降了200多亿美元。

第三方内容免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所周报