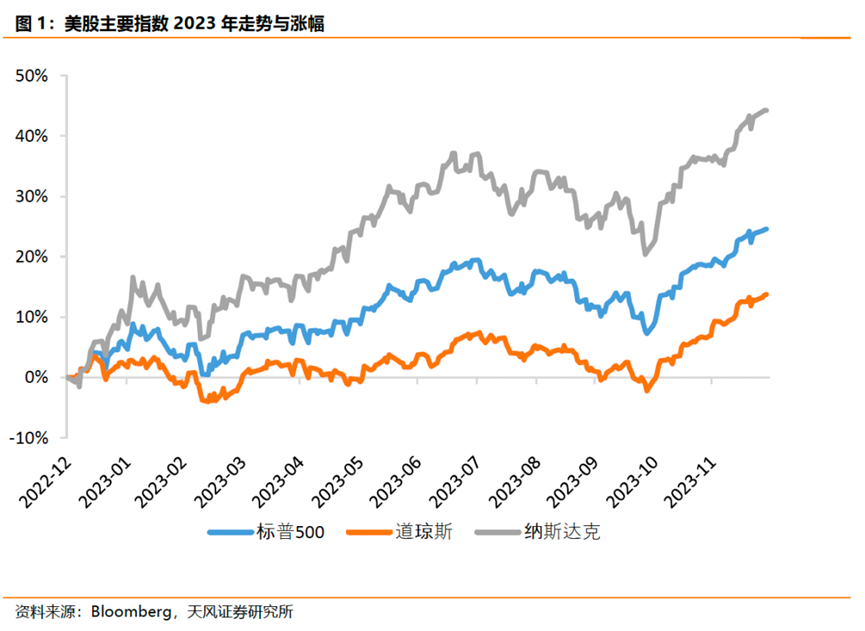

2月以来,俄乌冲突升级,这给原本处于美联储预期打压下的美股带来新的抛售压力。回顾次轮美股触顶,我们发现代表科技股的纳斯达克指数在去年11月22日率先触顶,而道琼斯工业指数和标普500指数是在今年1月初触顶的,主要原因是市场科技股属于成长性,对利率非常敏感。我们认为当前美股很大可能会重演2018年10月-12月的大幅下跌路径。

俄乌冲突可能带来两个长期的负面冲击

2月下旬,俄乌冲突升级引发市场避险情绪持续升温,带来全球股市大规模抛售,美股也难以幸免。但随着俄乌开启谈判,美股跌势趋缓,可是并不意味着美股就此止跌反弹,还可能带来以下两个较为长期的负面冲击。

首先俄乌冲突对美股最大的风险就是经济陷入滞涨,居民消费实际能力下降,最终导致企业盈利持续低于预期。截止3月1日,欧美等西方国家对俄罗斯制裁不断升级,从原先的金融制裁到科技制裁,未来可能会蔓延至能源领域。就算不直接中断俄罗斯能源出口,但是将俄罗斯剔出SWIFT系统都可能影响俄罗斯原油和天然气出口。

俄罗斯是世界上最大的天然气出口国,其天然气大部分通过管道输送到欧洲和亚洲。2020年,俄罗斯出口了约2380亿立方米的天然气,而世界第二大出口国美国则为1380亿立方米。俄罗斯还是全球第二大原油和石油产品出口国,出口量仅次于沙特阿拉伯,略高于美国。除石油和天然气外,俄罗斯还大量出口动力煤,出口量仅次于印度尼西亚和澳大利亚,排名全球第三。

未来可能存在两种情况:一是俄罗斯被剔出SWIFT系统导致俄罗斯原油和天然气出口,需要通过互联网等渠道,与其他国家建立新的支付指令报文体系进行经济往来的支付清算,这在技术上并不是难题,只是其运行成本和效率可能无法与SWIFT系统相比,短期可能影响俄罗斯能源出口,导致欧洲能源价格暴涨,最终波及美国市场,欧美陷入滞涨风险。

二是俄罗斯对欧美西方国家采取反制裁措施,减少原油和天然气出口,而由于OPEC剩余产能不多,且包括卡塔尔等国家很难弥补俄罗斯因减少出口而导致的供应缺口,所以国际原油和天然气价格持续大幅上涨。

参照上个世纪70年代美国滞涨,两次石油危机是导火线,供应不足,宽松的货币政策和积极的财政政策导致需求高涨,而在后期通胀高企抑制需求,但经济内生动力不足,尤其是美国全球经济地位下降都导致了美国的滞涨。当前欧美西方国家经济内生动力依旧不足,对经济增长的诉求使得忽视了通胀的危害,这可能导致滞涨的历史重演。

其次,制裁俄罗斯,可能引发偿付危机。俄罗斯部分银行被排除在SWIFT之外,这会导致付款违约和巨大的透支,再次导致世界各地金融机构违约,可能发生类似于雷曼倒闭时的流动性危机。根据国际清算银行数据,截至目前,位于俄境内的实体对海外银行的欠款高达1210亿美元,其中对美方银行的欠款约为147亿美元。随着欧美各国加大金融制裁力度,美国银行所受的影响正在逐步显现。2月28日,花旗在年报中披露了,其在俄罗斯的风险敞口高达100亿美元。根据2021年底的数据,花旗对俄罗斯的风险敞口最低水平为82亿美元,主要为投资银行业务和零售银行业务以及消费贷款、地方政府债务、逆回购协议以及在俄罗斯中央银行的存款。风险还蔓延到了其他华尔街银行,高盛估计,其对俄罗斯的敞口为6.5亿美元,其中1.34亿美元来自场外衍生品,1.77亿美元来自贷款和贷款承诺,3.39亿美元的担保应收账款。

美联储加息不可逆转,美股估值杀跌还会持续

从美国来看,美国“工资-通胀螺旋”特征初露端倪,俄乌地缘政治危机可能从能源端加剧美国通胀压力。从美债收益率来看,对加息敏感的2年期美债收益率短期回落至1.44%,但是受经济增长基本面和通胀影响的10年期美债收益率还维持在1.83%的高位。我们认为,美联储在3月议息会议上加息概率依旧很高,因俄乌冲突可能进一步抬升美国的通胀水平。数据显示,1月美国PCE价格指数同比增速升至6.1%,创1982年3月以来最高记录;核心PCE价格指数同比增长5.2%,创1983年5月依赖最高记录。

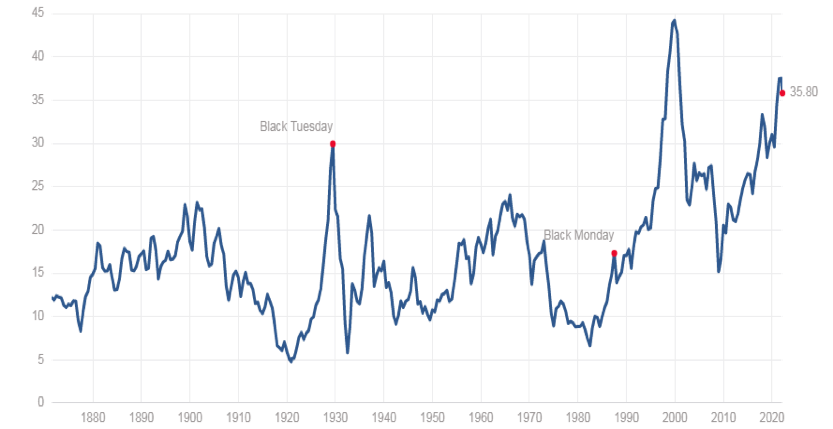

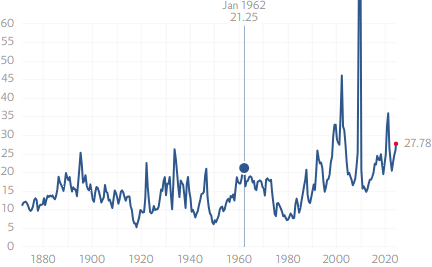

在美联储加息和滞涨影响美国企业盈利的情况下,美股估值调整会更加猛烈。经历了08年金融危机之后长达13年的牛市,美股估值普遍偏高,以席勒PE这个指标衡量,已经超过上个世纪30年代美国经济大萧条前的估值。截止2月28日,标普500指数的席勒PE为35.8倍,而上个世纪大萧条前该指标最高位30倍,2000年互联网泡沫破灭前该指标贵高为44倍。

图为标普500席勒PE

因此,尽管美联储加息力度可能因俄乌冲突升级预期有所放缓,但是高通胀压力还是迫使美联储不得不加息。