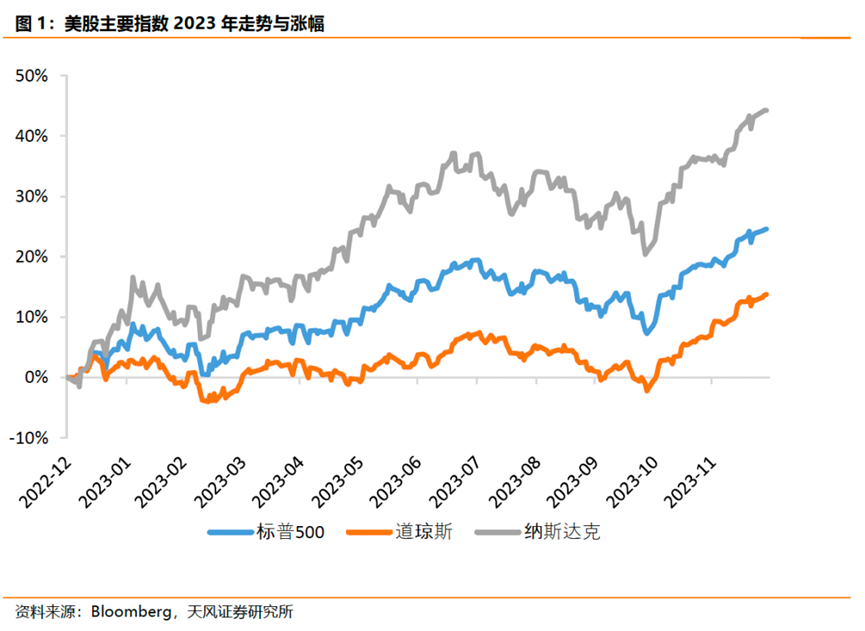

美股即将迎来财报季,自9月初美股创下历史新高之后就持续回落,美股年初以来凌厉的涨势明显放缓。我们发现代表科技类的纳斯达克指数回调幅度最大,尽管在10月上旬有所反弹,但是整体上较年内高点回撤了6%。展望未来,我们认为美股目前面临较大的调整风险,风险因素来源于美国通胀高企、欧美能源危机、美元利率回升和即将公布的三季度财报不及预期。

美国通胀居高不下,高通胀是股市最大的利空

整体看美国通胀压力并没有消退,很大一部分来源于供应。数据显示,通胀在上半年显著飙升,全球制造业投入价格指数和七国集团的CPI达到了与2008年金融危机和2011年危机后复苏时的峰值相似的水平,目前供应约束并没有解除。美国二手车价格又创新高。根据Manheim数据显示,9月二手车批发价格季调后环比上涨5.3%达到204.8,继2个月回落后再创新高,同比增长27.1%,前值18.3%。

未来决定美国通胀高企的两个重要因素尚未改变:一是供应链中断问题尚未出现明显缓解,二是美国劳动力成本攀升。从Markit制造业PMI的数据看,有滞胀的可能性存在。需求方面,从今年早些时候的高峰开始放缓。而投入成本的增长速度是2007年5月有数据记录以来的第二快,仅比8月的高点略有下降。成本负担的持续上升,与运输费用增加和供应商价格上涨有关。这使得企业在9月以有记录以来最快的速度提高了销售价格。更高的价格绝大多数转嫁给了客户。

就业市场方面,劳动力成本攀升压力还在上升。美国劳工部公布数据显示,9月,美国劳动力成本继续攀升,非农部门平均时薪升至30.85美元,较去年同期增长4.6%,增速较8月增速较0.6个百分点。同样,较8月环比上升0.6%。

美元利率回升导致美股风险偏好下降

尽管9月美国非农就业数据不及预期,但是并不改变美国就业市场继续改善的势头。一方面,7月和8月前值均上修,令这两个月比之前数据共多出16.9万个工作岗位。同时,私营雇员平均时薪环比增0.6%至五个月新高、同比增4.6%高于预期,代表企业正提薪来吸引和留住员工,体现了劳动力短缺的趋势。

另一方面,9月非农就业逊于预期,主要是政府部门的总就业人数减少了12.3万,为11个月来最大降幅,但私营领域就业新增31.7万,与8月的33.2万基本持平。其中,州和地方政府经季节调整后的教育部门就业人数共减少16.1万,与历史上9月该领域就业增加相悖,可能仍与疫情下招聘校车司机、学校食品服务人员或代课老师的特殊困难有关。

更何况,私营领域的大多数行业就业形势不错。休闲与酒店接待、餐饮和酒吧、专业和商业服务、零售业引领了9月就业增长,运输和仓储、制造、建筑和批发贸易业都新增数万人。

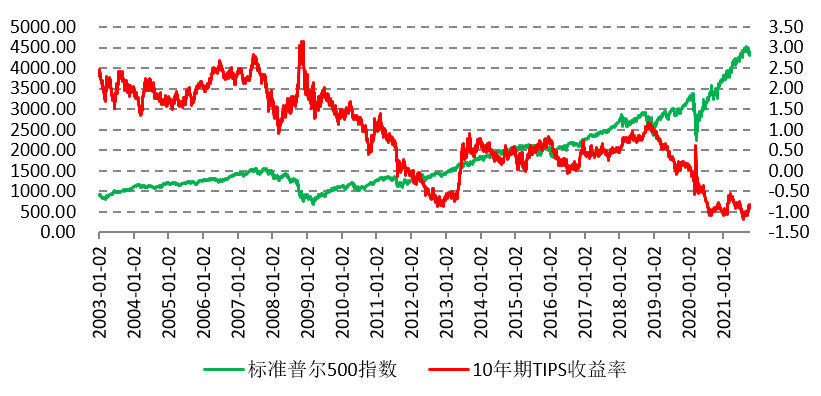

由于通胀高企,金融市场伴随市场过度投机越发脆弱,美联储加息可能会提前到2022年。我们认为美联储在11月宣布Taper的可能性依旧很高,对政策利率敏感的2年期美债收益率在近期攀升就说明这一点。而作为衡量美元实际利率的10年期TIPS收益率在10月8日已经反弹至-0.89%,此前一度下降至-1.19%。

图为标普500指数和10年期TIPS收益率对比

能源危机再填新利空

欧洲能源危机已经演化到,是否需要呼吁下调室内温度、降低消费、节省能源的地步,此外工厂也面临关闭,整个供应链受到威胁。能源危机不仅困扰着欧洲,也正在蔓延至新兴市场经济体。

美国方面,在即将进入冬季取暖季之际,美国柴油库存降至20年最低,这可能加剧今冬美国的能源危机。美国能源情报署数据显示,美国柴油库存目前仅能维持31.2天的需求,为2000年以来最低。纽约商品交易所柴油期货价格则持续上涨,目前接近每加仑2.45美元。

随着能源价格飙涨,高通胀将持续下去,各国央行届时将不得不应对高通胀的状况,这将对全球经济造成打击。美联储“通胀只是暂时现象”的说法正受到挑战。由于本轮通胀是由供应驱动,因此经济复苏不均衡、不稳定并不会影响通胀的攀升。英国央行已表示,为抑制通胀,最早可能在今年加息。目前的状况有点类似于上个世纪70年代的石油危机,当时国际油价因OPEC的减产而快速攀升,这在推高通胀的同时拖累全球经济。

美国上市公司财报可能不及预期

美股三季报本周拉开序幕,这对于目前承压的美股至关重要。今年上半年美国公司利润猛增,不过这很大程度上是去年较低的基数有关。由于企业面临供应链和工资上涨等问题的压力越来越大,三季度发布的业绩指引可能令人失望。

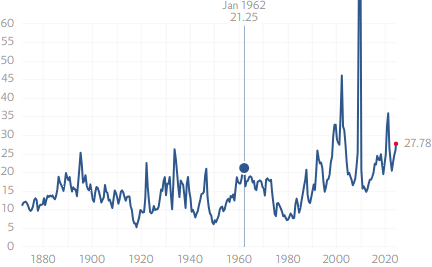

根据FactSet Research Systems追踪的估计,标普500指数成份股公司的利润预计将同比增长27.6%。然而,令人担忧的是未来增长率会下降,预计第四季度的收益仍将增长21.5%,2022年第一季度的年增长率仅为5.3%,2022年全年增长率仅仅只有9.6%。导致盈利增速大幅回落的原因可能有两个:一是全球通胀居高不下,最终会抑制居民消费和抬升企业经营成本;二是美元利率回升从而加剧企业债务压力,影响企业现金流。

FactSet的数据显示,标普500指数目前的估值是未来几个月盈利预期的20倍以上,这高于约18倍的5年平均水平,及约16倍的10年平均水平。这意味着盈利预期可能过高,一旦预期没有兑现就容易引发美股抛售。

由于美股类似于中国的房地产,美国居民大多数财富都以股票的形式体现,一旦美股出现系统性风险,不排除美联储等机构进行干预,且美国目前银行的金融机构资产负债表相对健康,美股暂时看不到股灾的风险。