第一章 国际原油市场走势回顾

本周原油期货市场回顾

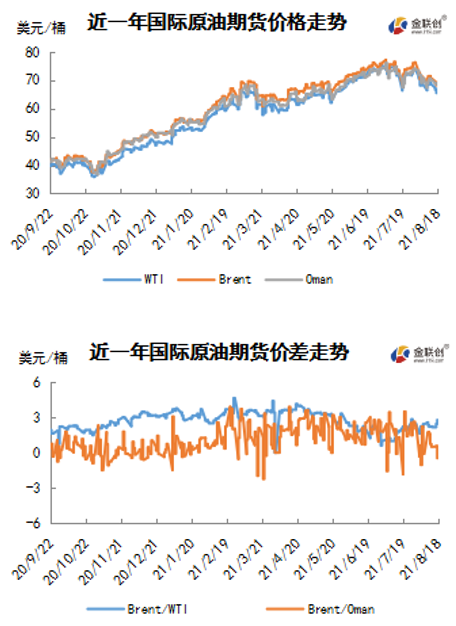

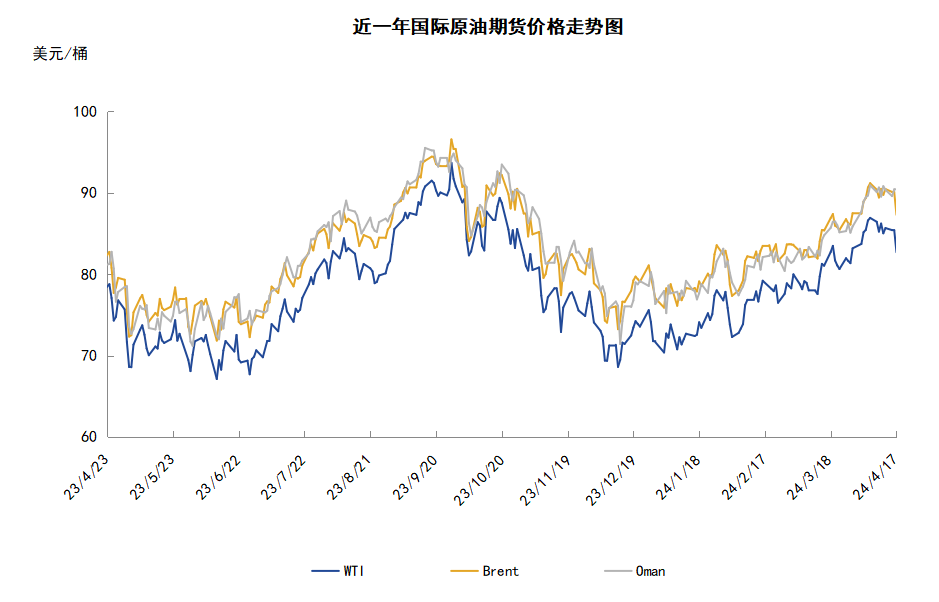

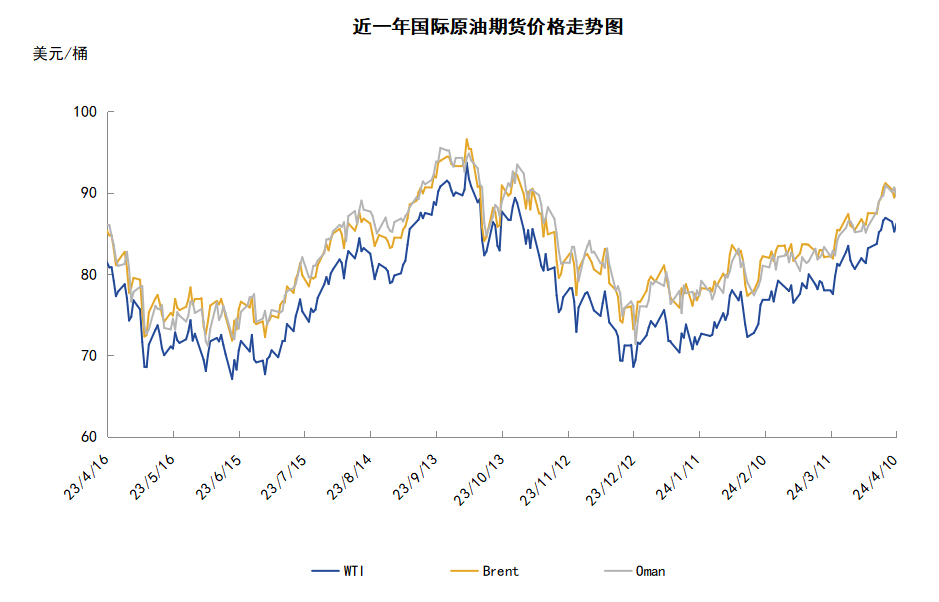

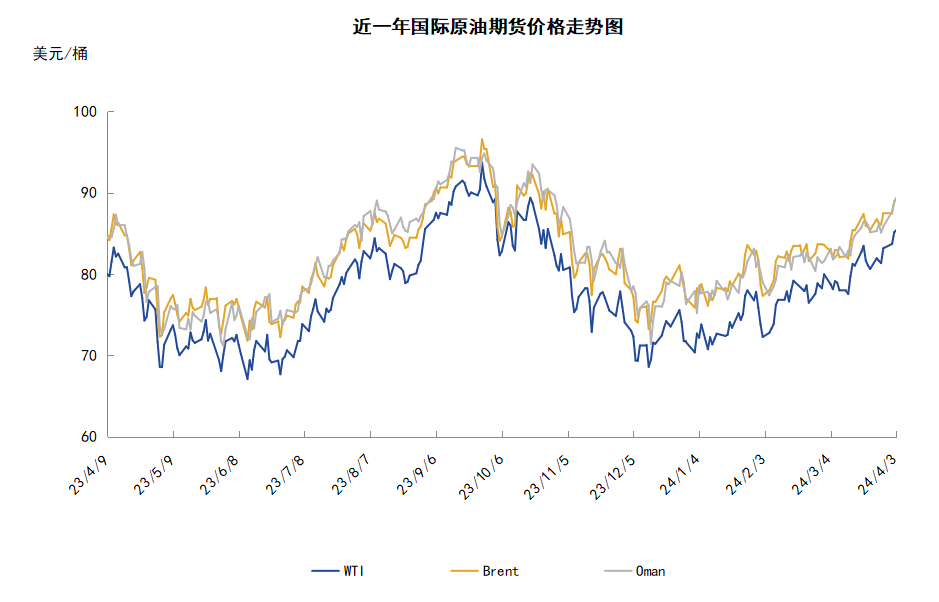

本周(8.12-8.18),国际原油期货价格呈现下行走势,美布两油均价较上周环比下跌。

在对新冠疫情卷土重来的担忧下,油价前景转弱,投资者信心下滑令油价面临利空压力。官方数据显示,主要新兴市场国家的炼油产量和经济活动放缓,表明新冠疫情正在影响全球主要经济体,而亚洲地区新的疫情相关限制措施可能导致汽车和石油用量减少。此外,国际能源署(IEA)也表示Delta变种病毒的传播将放缓全球石油需求复苏步伐。IEA报告称,6月石油需求上升380万桶/日,7月下降12万桶/日,IEA预计今年余下的时间内,全球石油需求增幅将进一步放缓。

但另一方面,OPEC仍维持其对2021年世界石油需求强劲复苏和明年进一步增长的预测,此外,OPEC+认为,尽管美国政府上周呼吁OPEC增产,但未来几个月石油市场并不需要比它们的计划释出更多石油,投资者预期OPEC+将继续按计划实施产量政策,这对油价起到了一定的支撑作用。另外,市场也在衡量阿富汗局势对中东地缘局势的潜在影响,其局势的变化一旦波及到周边的产油国,那么势必会造成地缘政治风险的加剧。

本周原油现货市场回顾

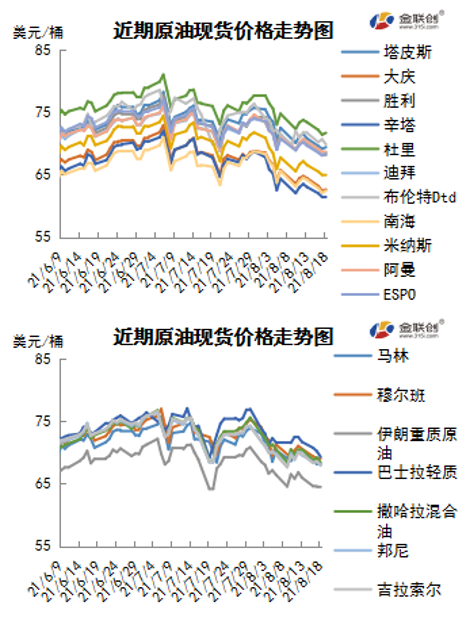

本周(8.12-8.18),原油现货均价较上周下跌。中东原油市场,10月装中东原油现货价格下跌,而且卡塔尔埃尔沙欣原油现货升水价也走低,受需求疲软拖累。一位日本炼油商已经通过标书以每桶对迪拜升水2.3-2.4美元的价格购买了10月装埃尔沙欣原油船货。卡塔尔石油公司上月以每桶对迪拜升水2.4-2.9美元的价格销售了9月装埃尔沙欣原油船货。卡塔尔石油公司10月装卡塔尔陆地和低硫凝析油船货的标书于16日截标,但是标书结果尚不明朗。亚太原油市场,10月装亚太原油现货价格也下跌,因基准原油价格走低。越南翠鸟原油升水价缩窄,但是富含石脑油的Kutubu原油的升水价拉宽,因为当前石脑油的需求整体向好。俄罗斯原油,Surgutneftegaz通过标书又销售了五船ESPO原油船货,售价为每桶对迪拜升水1.7-2.1美元,与第一份标书的价格持平。泰国PTT Public和台中油公司签署标书购买10月装高硫原油船货,这表明10月船货的交易开始获得动能。

第二章 原油期货市场影响因素分析

供需因素

本周(8.12-8.18),供应方面,投资银行高盛认为,由于全球石油日均需求将在8月份和9月份下降,将近期内全球石油供应缺口从每日230万桶降至每日100万桶。此外,IEA和OPEC的月报结果也都预计明年石油市场将严重供过于求,由于石油市场在今年剩余时间里几乎处于平衡状态,去化库存的过程可能或多或少已经完成,库存应该已经见底。高盛分析师估计,当前全球石油市场仍处于每日约150万桶供应缺口状态,预计今年第四季度布伦特原油价格将涨至每桶80美元。

需求方面,新冠病毒变体在多国扩散后,有迹象显示全球石油需求复苏速度在减缓,对需求前景不确定和供应增加的担忧再次困扰石油市场气氛。受疫情反复影响,投资银行也下调石油需求预测,摩根大通大宗商品研究部门在报告表示,本月全球需求复苏出现停滞,8月份全球石油日均需求仅达每日9830万桶,而9月份平均每天9790万桶,与7月份每天近9800万桶的消费量相差无几。

美国库存变化情况

尽管美国原油产量增加,但是美国原油净进口量减少,美国商业原油库存下降;美国汽油产量增加导致汽油库存意外增加,馏分油需求增加,库存意外减少。美国能源信息署数据显示,截止8月13日当周,美国原油库存量4.35544亿桶,比前一周下降323万桶;美国汽油库存总量2.28165亿桶,比前一周增长70万桶;馏分油库存量为1.37814亿桶,比前一周下降270万桶。原油库存比去年同期低15%;比过去五年同期低6%;汽油库存比去年同期低6.4%;比过去五年同期低3%;馏份油库存比去年同期低22.5%,比过去五年同期低8%。美国商业石油库存总量下降530万桶。美国炼厂加工总量平均每天1600.6万桶,比前一周减少19.1万桶;炼油厂开工率92.2%,比前一周增长0.4个百分点。上周美国原油进口量平均每天635万桶,比前一周减少4.6万桶,成品油日均进口量234桶,比前一周增长39.3万桶。备受关注的美国俄克拉荷马州库欣地区原油库存3359.5万桶,减少98万桶。过去的一周,美国石油战略储备6.21302亿桶。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头减少7%。美国商品期货管理委员会最新统计,截止8月10日当周,纽约商品交易所原油期货中持仓量2194794手,减少118408手。大型投机商在纽约商品交易所原油期货中持有净多头400413手,比前一周减少30114手。其中持有多头556062手,比前一周减少27408手;持有空头155649手,增加2706手。

截至8月10日当周,WTI原油期货的持仓情况保持前一周的趋势,即总持仓、多头及净多头仓位缩水,空头则增加,因此令WTI的多空比继续下滑至3.57,环比下跌0.24或6.35%。当周,原油期货市场的资金保持大幅度撤退的节奏,其主要原因是全球的原油需求前景受到新冠病毒德尔塔变体扩散的压力。各国为应对新冠变异病毒扩散再度加强限制旅行,交易商担心全球经济复苏不平衡,继而影响到原油需求的复苏,因此导致了多头部位的加速撤离,而多头部位则保持增仓,显然市场的风险偏好目前以看空为大头。

第三章 原油期货市场走势预测

下周市场预测

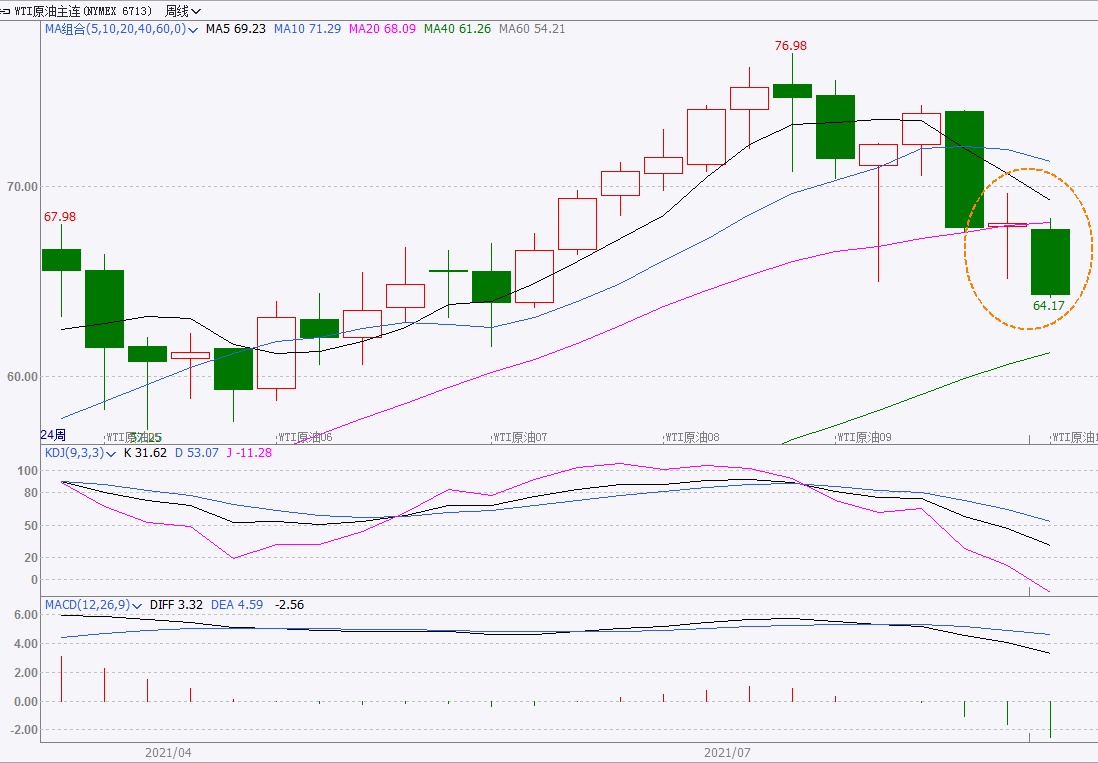

技术图上,NYMEX主力合约原油价格在当周(8.12-8.18)持续走低,并跌破66美元/桶,波动范围为3.63个美元,主流运行区间为69.09-65.46美元/桶。当周提振油价的主要因素,一是美国原油库存下降;二是有分析师仍然认为未来几个月市场将供不应求;三是OPEC+可能不会如计划增产;四是OPEC月报上调了原油需求预测。当周打压油价的主要因素,一是因德尔塔变种扩散对燃料需求前景的担忧;二是美国石油钻井平台继续增加;三是IEA月报下调了原油需求预测。截至18日,WTI报收65.46美元/桶,环比下跌3.79美元/桶或5.47%;截至18日当周,WTI的周均价为67.37美元/桶,环比下跌0.91美元/桶或1.33%。从形态上来看,KDJ指标线在强势区向下延伸,表明油价趋势下行;MACD指标线在强势区向下延伸,绿色动能柱扩大,标志着油价看跌力度持续增强。

从投机面来看,投机商在纽约商品交易所轻质原油期货中持有的净多头减少7%。美国方面,经过数月艰难谈判,上周美国参议院通过了价值1万亿美元跨党派基础设施一揽子计划,然而迅速传播的“德尔塔”变异毒株正在给复苏前景,特别是民众的信心带来打击。美国7月生产者价格涨幅超预期,并创2010年来最大同比涨幅,表明大宗商品成本上升和供应瓶颈仍在加剧企业通胀压力。现在美国人对从个人财务到通胀和就业等各方面的前景都有所担忧,随着政府财政补贴效应减弱及物价上涨,可能会在短期内抑制美国家庭的消费欲望。

本周(8.12-8.18),12日,国际能源署发布了8月份《石油市场月度报告》,下调了2021年全球石油日均需求预测并降低对欧佩克原油需求预测,并下调了2021年欧佩克及其减产同盟国以外的产油国供应增长预测。预计2021年全球日均需求增长530万桶,比上个月报告下调了10万桶;然而,对2022年全球石油日均需求增长预测从原先的300万桶上调到320万桶。6月份,经合组织商业石油库存29亿桶,减少了5030万桶,比2015-2019年大流行前平均水平低6600万桶。

12日,欧佩克也发布了8月份《石油市场月度报告》,预计2021年全球石油需求增长与上次报告估测不变,预计2021年全球石油日均需求9660万桶,比去年日均增加600万桶左右。然而,2021年第一季度经合组织美洲国家需求低于预期,抵消了2021年第二季度非经合组织国家数据好于预期的影响。预计2022年全年全球石油日均需求9990万桶,比2021年日均增加330万桶;预计2022年第二季度全球石油日均需求将超过1亿桶。

15日,阿富汗局势风云突变,塔利班于当日早些时候“兵不血刃”控制了阿富汗东部城市贾拉拉巴德,阿富汗总统加尼逃离喀布尔降落阿曼,多国加紧撤离驻阿人员。从目前形势看,阿富汗权力更迭已成定局,美国不负责任地从阿撤军,阿政府自身能力不足以及塔利班采取的政治策略等因素,是塔利班在阿富汗迅速取胜的重要原因。阿富汗转眼之间“变天”,不仅令美国在人员撤离问题上陷入十分狼狈的境地,也激起美国舆论对拜登政府撤军政策的严厉批评。

金联创预计下周(8.19-8.25),在经历了持续大幅度的下挫后,油价或寻求支撑,预计原油将有一个筑底的过程。以WTI为例,预计下周的主流运行区间在65-70(均值67.5)美元/桶之间,环比上涨0.13美元/桶或0.2%。

第四章 国际原油跨期套利交易策略

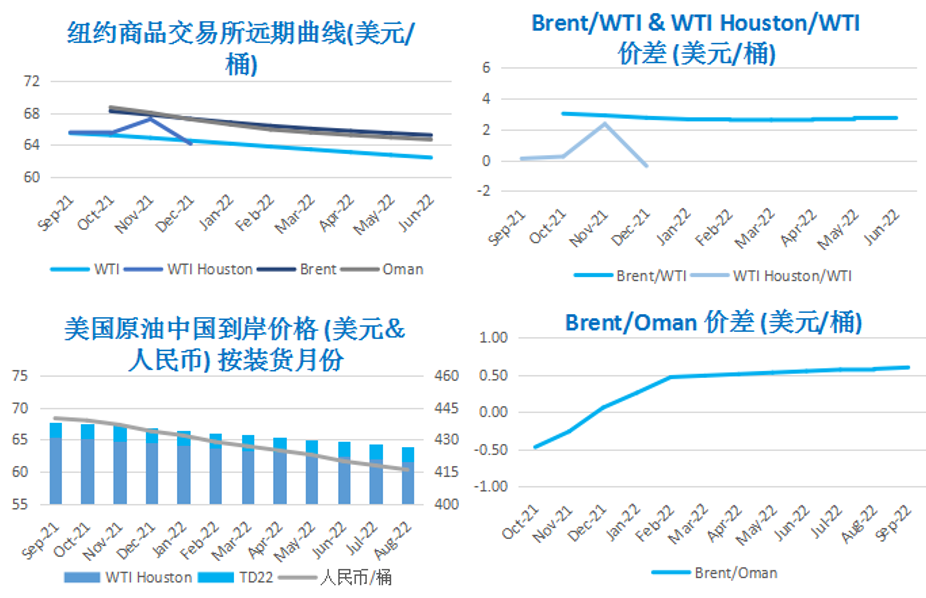

截至8月18日(周三),Brent及WTI之间的价差为2.77美元/桶,较前一个交易日上涨0.33美元/桶。尽管美国原油库存下降,然而市场继续关注新冠病毒德尔塔变种扩散对需求的影响,欧美原油期货连续五个交易日下跌,跌至近三个月来低点。

从月差结构来看,WTI原油期货进期价格升水缩水,表明进期市场心态持续回暖;Brent原油期货进期价格升水扩大,表明近期市场的悲观情绪持续缓和。